L’art. 165 TUIR prevede che il contribuente possa detrarre dall’imposta sui redditi dovuta in Italia un credito per le imposte versate all’estero.

Ai sensi dell’art. 165 comma 1 del TUIR, la detrazione è, però, ammissibile “fino a concorrenza della quota d’imposta corrispondente al rapporto tra i redditi prodotti all’estero ed il reddito complessivo al netto delle perdite di precedenti periodi d’imposta ammesse in diminuzione”.

L’imposta dovuta in Italia costituisce, quindi, il limite massimo entro cui può essere operata la detrazione; infatti, se le imposte versate all’estero superano quelle dovute in Italia, si genera una limitata doppia imposizione del provento e l’eccedenza di imposta estera non è recuperabile.

Il credito per le imposte pagate all’estero può essere scomputo dall’IRES dovuta in Italia se il reddito estero concorre alla formazione del reddito complessivo da dichiarare in Italia. A tal fine, l’art. 165, comma 10, del TUIR stabilisce che se un reddito estero concorre solo parzialmente alla formazione del reddito complessivo, anche l’imposta estera deve essere ridotta in misura corrispondente.

Per poter beneficiare del credito d’imposta sono richieste le seguenti condizioni:

- produzione di un reddito estero;

- pagamento delle imposte estere a titolo definitivo;

- concorso del reddito estero alla formazione del reddito imponibile in Italia.

Con tale metodo, infatti, quando l’imposta estera, rispetto a quella dovuta in Italia (Paese di residenza del contribuente) è:

-

- inferiore, occorre versare all’Erario italiano la differenza;

- superiore, non si dà luogo a “restituzione” dell’eccedenza, in quanto il credito compete solo fino a concorrenza dell’imposta italiana relativa al reddito estero.

Il comma 1 dell’articolo 165 del TUIR prevede la regola generale per il calcolo del “foreign tax credit”, stabilendo che le imposte estere pagate a titolo definitivo sono detraibili dall’imposta netta dovuta, nei limiti della quota d’imposta corrispondente al rapporto tra i redditi esteri e il reddito complessivo, al netto delle perdite dei precedenti periodi d’imposta ammesse in diminuzione.

Quanto sopra può essere reso con la seguente formula:

(Reddito estero / (Reddito complessivo – perdite pregresse)) x imposta italiana

Le disposizioni contenute nell’articolo 165 del TUIR subordinano il riconoscimento del credito a particolari limiti e condizioni.

- L’accreditamento delle imposte estere non può essere superiore alla quota d’imposta italiana, corrispondente al rapporto “Reddito Estero” / “Reddito complessivo”, da assumere nei limiti dell’imposta netta dovuta per il periodo d’imposta in cui il reddito estero ha concorso al complessivo reddito imponibile.

- Il rapporto “Reddito Estero” / “Reddito complessivo” al netto delle perdite di esercizi precedenti, può risultare superiore ad “1” quando le perdite, coeve e/o pregresse, sono così elevate da assorbire interamente il reddito di fonte italiana e parte di quello estero. In tal caso, come conferma anche la Relazione al decreto legislativo n. 344 del 2003, e come già chiarito nelle istruzioni ai modelli di dichiarazione, il rapporto si considera pari a “1”, non potendo l’imposta relativa al reddito estero essere riconosciuta in misura superiore all’imposta effettivamente dovuta. Infatti, in caso contrario, si determinerebbe un finanziamento delle imposte estere.

Il quadro CE è riservato ai contribuenti che hanno prodotto all’estero redditi per i quali si è resa definitiva l’imposta ivi pagata al fine di determinare il credito spettante ai sensi dell’art. 165 del TUIR.

Le imposte da indicare sono quelle divenute definitive entro il termine di presentazione della dichiarazione, oppure, nel caso di opzione di cui al comma 5 dell’ art. 165 del TUIR, entro il termine di presentazione della dichiarazione dei redditi relativa al periodo d’imposta successivo.

Si considerano pagate a titolo definitivo le imposte divenute irripetibili, pertanto, non vanno indicate, ad esempio, le imposte pagate in acconto o in via provvisoria e quelle per le quali è prevista la possibilità di rimborso totale o parziale.

Alcune Convenzioni bilaterali contro le doppie imposizioni contengono clausole particolari secondo le quali, se lo Stato estero ha esentato da imposta, in tutto o in parte, un determinato reddito prodotto nel proprio territorio, il soggetto residente in Italia ha comunque diritto a chiedere il credito per l’imposta estera come se questa fosse stata effettivamente pagata (imposte figurative).

Nel caso in cui il reddito prodotto all’estero abbia concorso parzialmente alla formazione del reddito complessivo in Italia, ai sensi del comma 10 dell’art. 165 del TUIR, anche l’imposta estera va ridotta in misura corrispondente.

E’ necessario conservare la documentazione da cui risultino:

- l’ammontare del reddito prodotto

- le imposte pagate in via definitiva

al fine di poterle esibire a richiesta degli uffici finanziari.

La determinazione del credito va effettuata con riferimento al reddito prodotto in ciascuno Stato estero ed al singolo anno di produzione.

Le imprese che hanno optato per il regime di esenzione di cui all’art. 168-ter del TUIR, non devono compilare il presente quadro con riferimento ai redditi delle stabili organizzazioni all’estero prodotti nei periodi d’imposta in regime di branch exemption.

Nell’ipotesi di cui al comma 7 del citato art. 168-ter, dette imprese possono, tuttavia, compilare la sezione II-C al fine di evidenziare le

eccedenze di imposta estere maturate in capo alla casa madre negli otto esercizi precedenti a quello di efficacia dell’opzione da

scomputare dall’imposta dovuta sul reddito della branch esente assoggettato a recapture (punto 4.5 del provvedimento del Direttore dell’Agenzia delle entrate del 28 agosto 2017).

Il quadro va utilizzato anche per la determinazione del credito d’imposta

Il quadro va utilizzato anche per la determinazione del credito d’imposta riconosciuto al soggetto residente nel territorio dello Stato che controlla società residenti o localizzate in Stati o territori a regime fiscale privilegiato, anche speciale, individuati ai sensi del comma 4 dell’art. 167 del TUIR, ovvero alle sue controllate residenti, nel caso in cui siano conseguiti utili provenienti dalle medesime società e per i quali operi la dimostrazione di cui alla lett. a) del comma 5 dell’art. 167 del TUIR. Il credito d’imposta spetta, ai sensi dell’art. 165 del TUIR, in ragione delle imposte assolte dalla società partecipata sugli utili maturati durante il periodo di possesso della partecipazione, in proporzione degli utili conseguiti e nei limiti dell’imposta italiana relativa a tali utili. Ai soli fini dell’applicazione dell’imposta, l’ammontare del credito d’imposta è computato in aumento del reddito complessivo (artt. 47, comma 4, del TUIR).

Lo stesso credito d’imposta è riconosciuto al cedente controllante residente nel territorio dello Stato, ovvero alle cedenti residenti sue controllate, per le plusvalenze realizzate su partecipazioni in imprese ed enti residenti o localizzati in Stati o territori a regime fiscale privilegiato, anche speciale, individuati ai sensi dell’art. 167, comma 4, del TUIR per i quali sussiste la condizione di cui al comma 5, lett. a), del medesimo art. 167. Il credito d’imposta spetta, ai sensi dell’art. 165 del TUIR, in ragione delle imposte assolte dalla società partecipata sugli utili maturati durante il periodo di possesso della partecipazione, in proporzione delle partecipazioni cedute e nei limiti dell’imposta italiana relativa a tali plusvalenze. La detrazione del credito d’imposta spetta per l’ammontare dello stesso non utilizzato dal cedente ai sensi degli artt. 47, comma 4, del TUIR; tale ammontare, ai soli fini dell’applicazione dell’imposta, è computato in aumento del reddito complessivo (artt. 68, comma 4-bis, e 86, comma 4-bis, del TUIR.

Si ricorda che per tali utili e plusvalenze il credito d’imposta è riconosciuto per le imposte pagate dalla società controllata a partire dal quinto periodo d’imposta precedente a quello in corso al 7 ottobre 2015, data di entrata in vigore del d.lgs. n. 147 del 2015.

Nel prosieguo delle presenti istruzioni il credito d’imposta di cui agli artt. 47, comma 4, 68, comma 4-bis, 86, comma 4-bis, del TUIR è definito “credito d’imposta indiretto”.

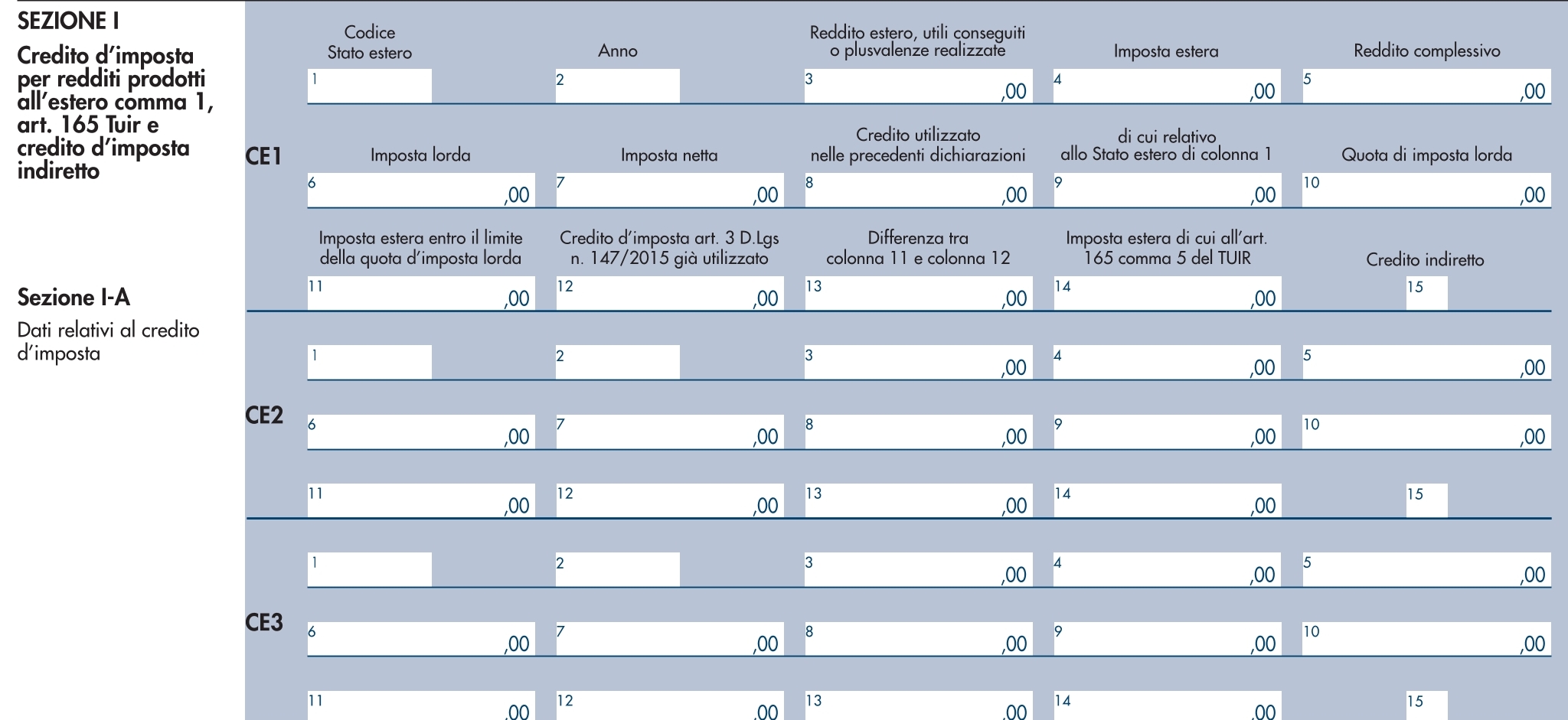

Il quadro CE è suddiviso in tre Sezioni:

la Prima Sezione è riservata all’indicazione delle informazioni necessarie alla determinazione del credito d’imposta di cui al comma 1 dell’art. 165 del TUIR e del credito d’imposta indiretto;

- Prima Sezione – I A Righi CE1 – CE3 – Credito d’imposta per redditi prodotti all’estero comma 1, art. 165 del TUIR e credito di imposta di cui all’art. 3 del D.Lgs. n. 147/2015 – Dati relativi al credito d’imposta per redditi prodotti all’estero.

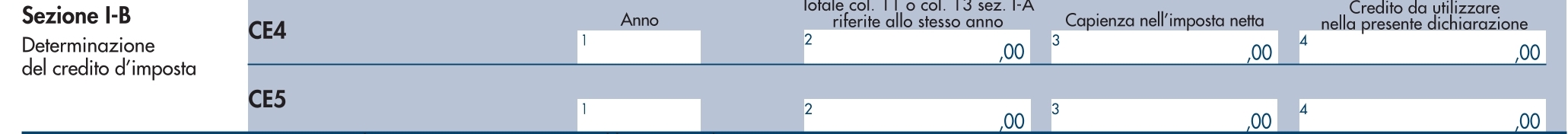

- Prima Sezione – I B Righi CE4- CE5 – Credito d’imposta per redditi prodotti all’estero comma 1, art. 165 del TUIR – Determinazione del credito d’imposta per redditi prodotti all’estero.

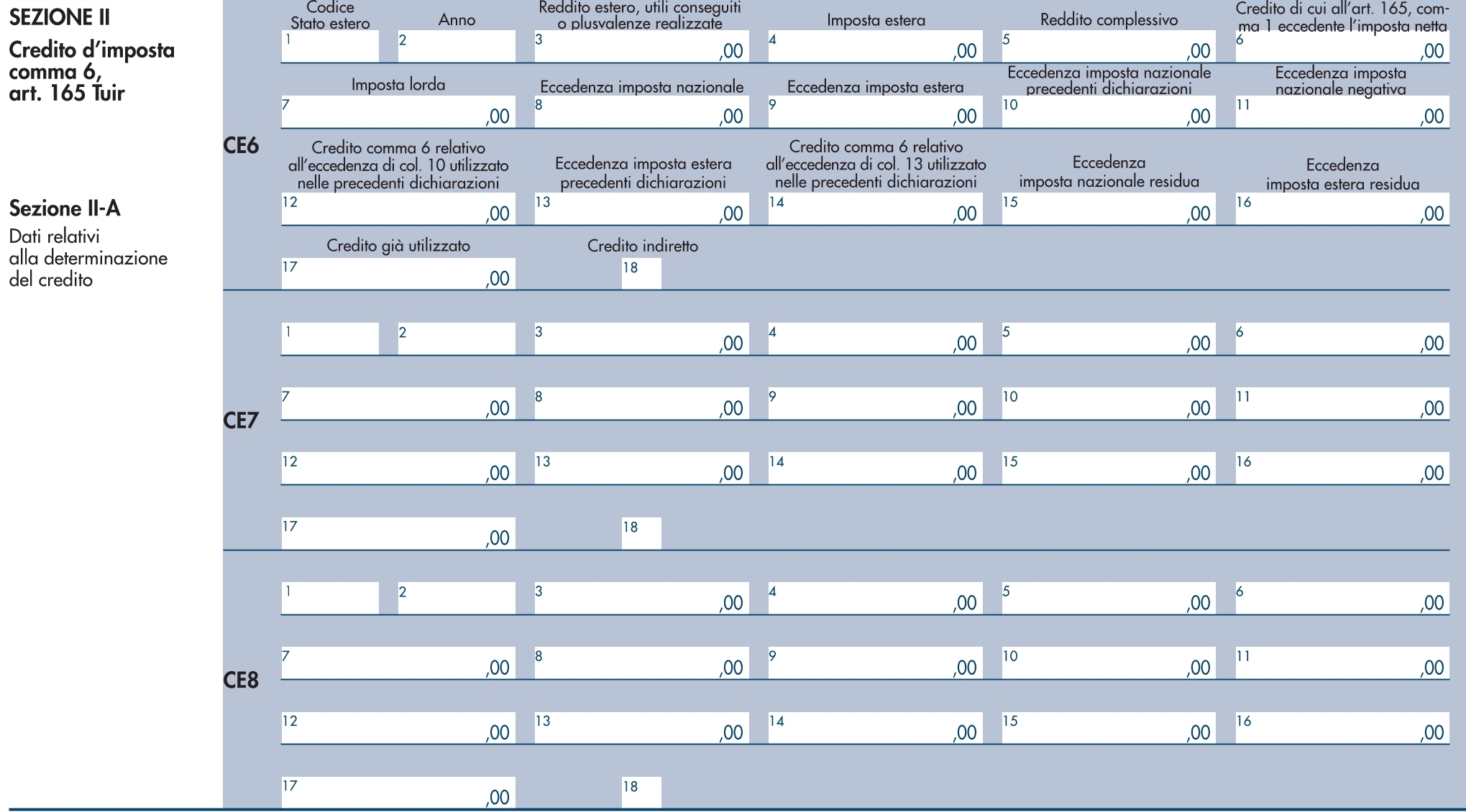

la Seconda Sezione è riservata all’indicazione delle informazioni necessarie per la determinazione delle eccedenze di imposta nazionale e delle eccedenze di imposta estere di cui al comma 6 del citato art. 165 del TUIR e dell’eventuale credito spettante;

- Seconda Sezione – II A Righi CE6 – CE8 – Credito d’imposta per redditi prodotti all’estero comma 6, art. 165 del TUIR – Dati relativi alla determinazione del credito.

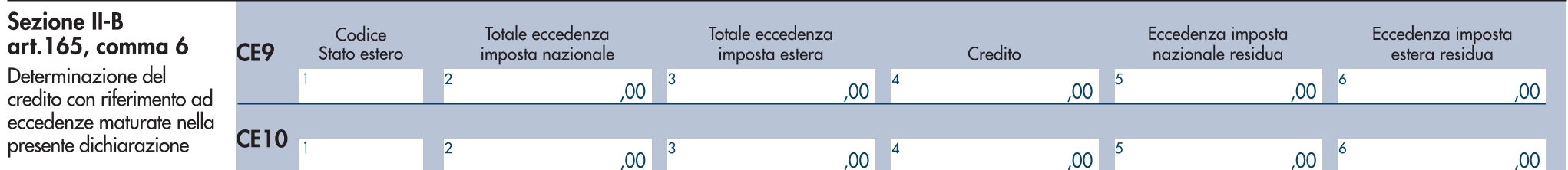

- Seconda Sezione – II B Righi CE9 – CE10 – Credito d’imposta per redditi prodotti all’estero comma 6, art. 165 del TUIR – Determinazione del credito con riferimento ad eccedenze maturate nella presente dichiarazione.

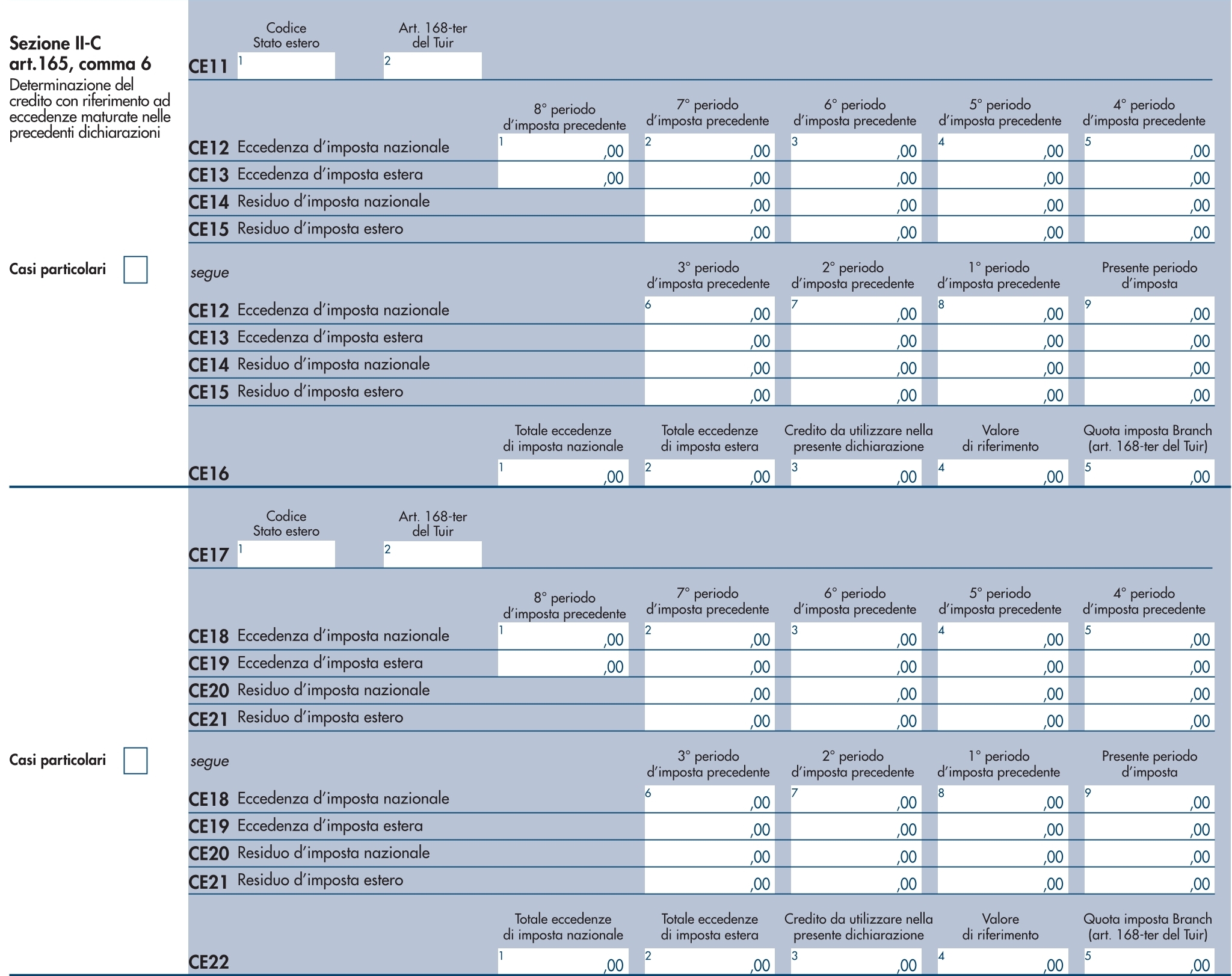

- Seconda Sezione – II C Righi CE11 – CE22 – Credito d’imposta per redditi prodotti all’estero comma 6, art. 165 del TUIR – Determinazione del credito con riferimento ad eccedenze maturate nelle precedenti dichiarazioni.

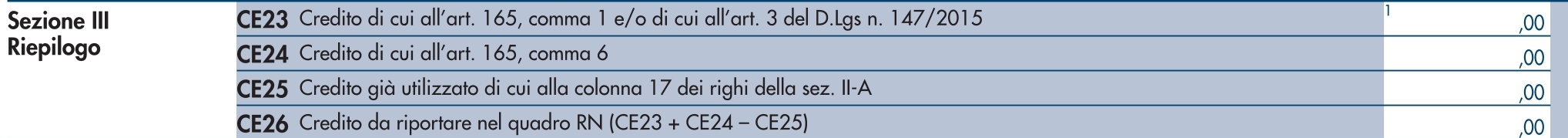

la Terza Sezione è una sezione di riepilogo dei crediti determinati nelle precedenti sezioni.

- Terza Sezione Righi CE23 – CE26.

Nel caso in cui i righi presenti nelle singole sezioni non risultassero sufficienti, possono essere utilizzati più moduli del quadro avendo cura di indicare il progressivo modulo nella casella “Mod. N” posta in alto a destra del quadro.

SEZIONE I – Credito d’imposta di cui al comma 1 dell’art. 165 del TUIR e credito d’imposta indiretto

In tale sezione vanno indicate le imposte che si sono rese definitive entro la data di presentazione della presente dichiarazione (o entro il termine di cui al citato comma 5 dell’art. 165 del TUIR) se non già indicate nelle precedenti dichiarazioni dei redditi.

Per poter usufruire del credito d’imposta di cui al comma 1 dell’art. 165 del TUIR e del credito d’imposta indiretto è necessario compilare sia la sezione I-A che la sezione I-B.

- la sezione I-A è riservata all’indicazione dei dati necessari per la determinazione dell’importo teoricamente spettante del credito d’imposta di cui al comma 1 dell’art. 165 del TUIR e del credito d’imposta indiretto;

- la sezione I-B è riservata alla determinazione del credito d’imposta effettivamente spettante.

Si ricorda che il credito per le imposte pagate all’estero di cui al comma 1 dell’art. 165 del TUIR spetta fino a concorrenza della quota d’imposta lorda italiana corrispondente al rapporto tra il reddito prodotto all’estero ed il reddito complessivo al netto delle perdite di precedenti periodi d’imposta ammesse in diminuzione e sempre comunque nel limite dell’imposta netta italiana relativa all’anno di produzione del reddito estero. Al fine dell’individuazione di tale limite si deve tener conto anche del credito già utilizzato nelle precedenti dichiarazioni riferito allo stesso periodo di produzione del reddito.

Si ricorda, inoltre, che il credito d’imposta indiretto spetta fino a concorrenza della quota d’imposta lorda italiana corrispondente al rapporto tra gli utili conseguiti e/o le plusvalenze realizzate e il reddito complessivo al netto delle perdite di precedenti periodi d’imposta ammesse in diminuzione e sempre comunque nel limite dell’imposta netta italiana relativa all’anno di conseguimento dei predetti utili e/o di realizzo delle predette plusvalenze. Al fine dell’individuazione di tale limite si deve tener conto anche del credito già utilizzato nelle precedenti dichiarazioni riferito allo stesso periodo di conseguimento degli utili e/o di realizzo delle plusvalenze.

SEZIONE I-A

Per la determinazione del credito d’imposta spettante di cui al comma 1 dell’art. 165 del TUIR è necessario:

- ricondurre, ove eccedente, l’importo dell’imposta estera (resasi definitiva in un singolo Stato e relativa ad un singolo anno d’imposta di produzione del reddito) alla quota di imposta lorda italiana (imposta lorda italiana commisurata al rapporto tra reddito estero e reddito complessivo) eventualmente diminuita del credito utilizzato nelle precedenti dichiarazioni riferito allo stesso Stato estero ed allo stesso anno di produzione del reddito estero. Le istruzioni contenute nella presente sezione sono relative a questo primo limite entro il quale è possibile usufruire del credito d’imposta;

- ricondurre, ove eccedente, l’importo così determinato entro il limite dell’imposta netta (diminuita dell’eventuale credito già usufruito

nelle precedenti dichiarazioni) relativa allo stesso periodo d’imposta di produzione del reddito estero. Le istruzioni contenute nella sezione I-B sono relative a questo secondo limite entro il quale è possibile usufruire del credito d’imposta.

Qualora il reddito estero, così come rideterminato in Italia, sia inferiore o pari a zero pur in presenza di imposta pagata all’estero, tale reddito non deve essere indicato nella presente sezione I; in tal caso infatti, il reddito estero non ha generato alcuna quota di imposta lorda italiana e quindi, non verificandosi una situazione di doppia imposizione, non spetta il credito d’imposta di cui al comma 1.

Qualora i redditi siano stati prodotti in Stati differenti, per ognuno di questi è necessario compilare un distinto rigo. Occorre procedere analogamente se le imposte pagate all’estero sono relative a redditi prodotti in periodi diversi.

Per la determinazione del credito d’imposta indiretto spettante è necessario:

- ricondurre, ove eccedente, l’importo delle imposte estere assolte dalla società controllata (o dalle società controllate residenti o localizzate nel medesimo Stato estero) sugli utili maturati durante il periodo di possesso della partecipazione, in proporzione degli utili conseguiti e/o delle partecipazioni cedute, alla quota di imposta lorda italiana relativa a tali utili e/o plusvalenze (imposta lorda italiana commisurata al rapporto tra utili conseguiti e/o plusvalenze realizzate e reddito complessivo), eventualmente diminuito del credito utilizzato nelle precedenti dichiarazioni riferito allo stesso Stato estero di residenza o di localizzazione delle società controllate ed allo stesso anno di conseguimento degli utili e/o di realizzo delle plusvalenze. Le istruzioni contenute nella presente sezione sono relative a questo primo limite entro il quale è possibile usufruire del credito d’imposta;

- ricondurre, ove eccedente, l’importo così determinato entro il limite dell’imposta netta (diminuita dell’eventuale credito già usufruito nelle precedenti dichiarazioni) relativa allo stesso periodo d’imposta di conseguimento degli utili e/o di realizzo delle plusvalenze. Le istruzioni contenute nella sezione I-B sono relative a questo secondo limite entro il quale è possibile usufruire del credito d’imposta.

Qualora gli utili siano maturati da società controllate residenti o localizzate in Stati differenti, per ognuno di questi è necessario compilare un distinto rigo. Occorre procedere analogamente se le imposte assolte dalle società controllate sono relative a utili conseguiti e/o plusvalenze realizzate in periodi diversi.

Nell’ipotesi in cui il contribuente abbia conseguito utili e/o realizzato plusvalenze derivanti da partecipazioni in società controllate residenti o localizzate nello stesso Stato o territorio a regime fiscale privilegiato e, al contempo, abbia prodotto redditi nel medesimo Stato estero, è necessario determinare cumulativamente i due crediti d’imposta (credito d’imposta indiretto e credito d’imposta ex art. 165 del TUIR), compilando un unico rigo della presente sezione. Pertanto, ai fini della determinazione del credito d’imposta, l’ammontare delle imposte estere da prendere in considerazione

- pari alla somma delle imposte pagate all’estero dallo stesso contribuente e di quelle pagate dalle società estere controllate; allo stesso modo, il numeratore del rapporto per il calcolo della quota d’imposta lorda italiana è dato dalla somma dei redditi prodotti all’estero e degli utili conseguiti (e/o delle plusvalenze realizzate) derivanti dalle società estere controllate. Tale modalità di determinazione del credito d’imposta va adottata anche per la compilazione delle colonne 8 e 9 della presente sezione.

Si precisa che l’imposta netta costituisce un limite per entrambi i crediti d’imposta sopra descritti.

Determinazione del credito d’imposta spettante di cui al comma 1 dell’art. 165 del TUIR Nei righi da CE1 a CE3 va indicato:

- nella colonna 1, il codice dello Stato estero nel quale è stato prodotto il reddito (vedere la tabella “Elenco dei Paesi e territori esteri” nell’appendice al primo fascicolo);

- nella colonna 2, il periodo d’imposta in cui è stato prodotto il reddito all’estero;

- nella colonna 3, il reddito prodotto all’estero, così come rideterminato con riferimento alla normativa fiscale italiana, che ha concorso a formare il reddito complessivo in Italia. Qualora il reddito estero rideterminato in Italia, sia inferiore o pari a zero, il rigo non va compilato;

- nella colonna 4, le imposte pagate all’estero resesi definitive entro la data di presentazione della dichiarazione per le quali non si è già fruito del credito di imposta nelle precedenti dichiarazioni.

Ad esempio, se per i redditi prodotti all’estero nel 2017 nello Stato A, si è resa definitiva un’imposta complessiva di euro 3.000, di cui euro 2.000 resasi definitiva entro il 31 ottobre 2018 e già riportata nella precedente dichiarazione, ed euro 1.000 resasi definitiva entro il 30 settembre 2019, nella colonna 4 va indicato l’importo di euro 1.000 relativo alla sola imposta resasi definitiva entro il 30 settembre 2019 (termine di presentazione della presente dichiarazione).

I contribuenti che intendono avvalersi della facoltà di cui al comma 5 dell’art. 165 del TUIR, devono indicare in questa colonna anche la quota d’imposta relativa alle imposte pagate all’estero che si renderanno definitive entro il termine di presentazione della successiva dichiarazione dei redditi.

L’importo dell’imposta estera, utilizzabile ai fini del calcolo del credito spettante ai sensi del comma 1 dell’art. 165 del TUIR, non può essere superiore all’ammontare dell’imposta italiana determinata applicando al reddito estero l’aliquota marginale (riferita al proprio reddito imponibile) vigente nel periodo di produzione del reddito.

Si precisa che in presenza di un’imposta estera pari a zero, il rigo non va compilato;

- nella colonna 5, il reddito complessivo relativo al periodo di imposta indicato a colonna 2, eventualmente aumentato dei crediti d’imposta sui fondi comuni e del credito d’imposta indiretto al netto delle perdite dei precedenti periodi d’imposta;

- nella colonna 6, l’imposta lorda italiana relativa all’anno d’imposta indicato a colonna 2;

- nella colonna 7, l’imposta netta italiana relativa all’anno d’imposta indicato a colonna 2;

- nella colonna 8, il credito eventualmente già utilizzato nelle precedenti dichiarazioni relativo ai redditi prodotti all’estero nel periodo d’imposta indicato a colonna 2, indipendentemente dallo Stato di produzione del reddito estero;

- nella colonna 9 il credito già utilizzato nelle precedenti dichiarazioni per redditi prodotti nello stesso anno di quello indicato in colonna 2 e nello stesso Stato estero di quello indicato in colonna 1. L’importo da indicare in questa colonna è già compreso in quello di colonna 8.

La compilazione di questa colonna si rende necessaria quando l’imposta complessivamente pagata in uno Stato estero si è resa definitiva in diversi periodi di imposta e pertanto si è usufruito del credito d’imposta in dichiarazioni relative a periodi di imposta diversi. Nel caso ipotizzato nell’esempio che segue:

|

Stato estero |

Anno di produzione |

Reddito estero |

Imposta pagata all’estero |

di cui resasi definitiva entro il 31/10/2017 |

di cui resasi definitiva entro il 31/10/2018 |

Credito utilizzato nella precedente dichiarazione relativo all’imposta resasi definitiva entro il 31/10/2017 |

| A | 2016 | 1.000 | 350 | 200 | 150 | 200 |

| B | 2016 | 2.000 | 600 | 600 | 600 |

Con riferimento allo Stato A, l’importo da indicare nella colonna 8 è di euro 800 (200 + 600) e l’importo da indicare nella colonna 9 è di euro 200;

- nella colonna 10 la quota d’imposta lorda italiana costituita dal risultato della seguente operazione: (colonna 3 / colonna 5) x colonna 6

Si precisa che se il rapporto tra reddito estero e reddito complessivo assume un valore maggiore di 1, tale rapporto deve essere ricondotto ad 1;

- nella colonna 11 l’importo dell’imposta estera ricondotta eventualmente entro il limite della quota d’imposta lorda; quest’ultima diminuita del credito utilizzato nelle precedenti dichiarazioni relativo allo stesso Stato ed anno di produzione.

A tal fine riportare il minore importo tra quello indicato nella col. 4 (imposta estera) ed il risultato della seguente operazione: colonna 10 – colonna 9

La colonna 14, è riservata ai contribuenti che si sono avvalsi della facoltà di cui al comma 5 dell’art. 165 del TUIR di usufruire del credito d’imposta per redditi prodotti all’estero anche per le imposte che si renderanno definitive entro il termine di presentazione della successiva dichiarazione dei redditi. Pertanto, in tale colonna deve essere indicata esclusivamente la quota d’imposta, già compresa nell’importo di colonna 4, relativa alle imposte estere che si renderanno definitive entro il termine di presentazione della successiva dichiarazione dei redditi.

Determinazione del credito d’imposta indiretto

Nei righi da CE1 a CE3 va indicato:

- nella colonna 1, il codice dello Stato o territorio estero di residenza o localizzazione della società estera controllata (vedere la tabella “Elenco dei Paesi e territori esteri”);

- nella colonna 2, il periodo d’imposta in cui sono stati conseguiti gli utili e/o sono state realizzate le plusvalenze;

- nella colonna 3, gli utili conseguiti e/o le plusvalenze realizzate nel periodo d’imposta di cui a colonna 2; tale importo va aumentato delle imposte estere indicate nella successiva colonna 4;

- nella colonna 4, le imposte assolte dalla società controllata sugli utili maturati durante il periodo di possesso della partecipazione, in proporzione agli utili conseguiti e/o alle partecipazioni cedute, resesi definitive entro la data di presentazione della dichiarazione, per le quali non si è già fruito del credito di imposta nelle precedenti dichiarazioni.

I contribuenti che intendono avvalersi della facoltà di cui al comma 5 dell’art. 165 del TUIR, devono indicare in questa colonna anche la quota d’imposta relativa alle imposte assolte dalla società controllata che si renderanno definitive entro il termine di presentazione della successiva dichiarazione dei redditi.

L’importo dell’imposta estera, utilizzabile ai fini del calcolo del credito indiretto spettante, non può essere superiore all’ammontare dell’imposta italiana determinata applicando l’aliquota marginale (riferita al proprio reddito imponibile) vigente nel periodo di conseguimento degli utili e/o di realizzo delle plusvalenze.

Si precisa che in presenza di una imposta estera pari a zero, il rigo non va compilato;

- nella colonna 5, il reddito complessivo relativo al periodo di imposta indicato a colonna 2, eventualmente aumentato dei crediti d’imposta sui fondi comuni e del credito d’imposta indiretto (determinato avendo riguardo al credito teoricamente fruibile e non a quello effettivamente spettante) al netto delle perdite dei precedenti periodi d’imposta;

- nella colonna 6, l’imposta lorda italiana relativa all’anno d’imposta indicato a colonna 2;

- nella colonna 7, l’imposta netta italiana relativa all’anno d’imposta indicato a colonna 2;

- nella colonna 8, il credito eventualmente già utilizzato nelle precedenti dichiarazioni relativo agli utili conseguiti e/o alle plusvalenze realizzate nel periodo d’imposta indicato a colonna 2, indipendentemente dallo Stato di residenza o localizzazione della società controllata estera che ha maturato gli utili;

- nella colonna 9, il credito già utilizzato nelle precedenti dichiarazioni per gli utili conseguiti e/o le plusvalenze realizzate nello stesso anno di quello indicato in colonna 2 e maturati dalle società controllate residenti o localizzate nello stesso Stato estero di quello indicato in colonna 1.

L’importo da indicare in questa colonna è già compreso in quello di colonna 8.

La compilazione di questa colonna si rende necessaria quando l’imposta complessivamente assolta dalle società controllate residenti o localizzate nel medesimo Stato si è resa definitiva in diversi periodi di imposta e pertanto si è usufruito del credito d’imposta in dichiarazioni relative a periodi di imposta diversi;

- nella colonna 10, la quota d’imposta lorda italiana costituita dal risultato della seguente operazione: (colonna 3 / colonna 5) x colonna 6

Si precisa che se tale rapporto assume un valore maggiore di 1 deve essere ricondotto ad 1;

- nella colonna 11, l’importo delle imposte estere di colonna 4, ricondotto eventualmente entro il limite della quota d’imposta lorda; quest’ultima diminuita del credito utilizzato nelle precedenti dichiarazioni relativo alle società controllate residenti o localizzate nello stesso Stato e allo stesso anno di conseguimento degli utili e/o di realizzo delle plusvalenze. A tal fine, riportare il minore importo tra quello indicato nella colonna 4 (imposte estere) ed il risultato della seguente operazione: colonna 10 – colonna 9

- nella colonna 12, il credito d’imposta già utilizzato in periodi d’imposta precedenti dal cedente della partecipazione, ai sensi degli artt. 47, comma 4, del TUIR;

- nella colonna 13, la differenza, se positiva, tra l’importo di colonna 11 e quello di colonna 12;

- nella colonna 14, riservata ai contribuenti che si sono avvalsi della facoltà di cui al comma 5 dell’art. 165 del TUIR di usufruire del credito d’imposta anche per le imposte che si renderanno definitive entro il termine di presentazione della successiva dichiarazione dei redditi, la quota delle imposte, già compresa nell’importo di colonna 4, relativa alle imposte assolte dalla società controllata che si renderanno definitive entro il termine di presentazione della successiva dichiarazione dei redditi;

- nella colonna 15, uno dei seguenti codici:

– codice 1, se il rigo è compilato ai fini della determinazione del credito d’imposta indiretto;

– codice 2, se il rigo è compilato ai fini della determinazione di entrambi i crediti (credito d’imposta ex art. 165, comma 1, del TUIR e credito d’imposta indiretto).

Pertanto, in caso di compilazione del rigo ai fini della determinazione del solo credito d’imposta ex art. 165, comma 1, del TUIR, la presente colonna non va compilata.

SEZIONE I-B

Con riferimento all’importo indicato in colonna 11 o in colonna 13, qualora compilata la colonna 15, dei righi da CE1 a CE3 della sezione I-A è necessario, per ogni periodo d’imposta di produzione del reddito estero e/o di conseguimento degli utili e/o di realizzo delle plusvalenze, ricondurre, ove eccedenti, tali importi nei limiti delle relative imposte nette (colonne 7 dei righi da CE1 a CE3) tenendo conto di quanto già utilizzato nelle precedenti dichiarazioni.

Se nella sezione I-A sono stati compilati più righi è necessario procedere, per ogni periodo d’imposta di produzione del reddito estero e/o per ogni periodo d’imposta di conseguimento degli utili e/o di realizzo delle plusvalenze (col. 2 dei righi da CE1 a CE3), alla somma degli importi indicati nella colonna 11 (per i righi per i quali non è compilata la colonna 15) e alla somma degli importi indicati nella colonna 13 (per i righi per i quali è compilata la colonna 15), di ciascun rigo della sezione I-A.

Pertanto, per ogni singolo anno di produzione del reddito e/o di conseguimento degli utili e/o di realizzo delle plusvalenze, indicato nella sez. I-A, è necessario compilare un singolo rigo nella presente sezione I-B (ad esempio, se nella sezione I-A sono stati compilati tre righi di cui i primi due relativi all’anno 2017 ed il terzo rigo all’anno 2018, nella sezione I-B dovranno essere compilati due distinti righi, uno per l’anno 2017 ed uno per l’anno 2018).

In particolare nei righi CE4 e CE5 va indicato:

- nella colonna 1, il periodo d’imposta in cui è stato prodotto il reddito all’estero (o sono stati prodotti i redditi esteri nel caso di compilazione nella sez. I-A di più righi relativi allo stesso anno) e/o in cui sono stati conseguiti gli utili maturati dalla società controllata e/o realizzate le plusvalenze (o sono stati conseguiti gli utili maturati dalle società controllate e/o realizzate le plusvalenze relative a partecipazioni in società controllate residenti o localizzate in differenti Stati nel caso di compilazione nella sez. I-A di più righi relativi allo stesso anno);

- nella colonna 2, il totale degli importi indicati nella colonna 11 (per i righi della sez. I-A per i quali non è compilata la colonna 15) e nella colonna 13 (per i righi della sez. I-A per i quali è compilata la colonna 15) dei righi da CE1 a CE3 riferiti all’anno indicato in colonna 1 di questo rigo;

- nella colonna 3, l’importo dell’imposta netta relativa all’anno di colonna 1 di questo rigo diminuito del credito già utilizzato nelle precedenti dichiarazioni indicato in colonna 8 dei righi della sezione I-A riferiti all’anno indicato nella colonna 1 di questo rigo;

- nella colonna 4, l’importo per il quale è possibile fruire del credito nella presente dichiarazione.

A tal fine indicare il minore tra l’importo di colonna 2 e l’importo di colonna 3 di questo rigo. L’importo del credito così determinato va riportato nel rigo CE23.

SEZIONE II – Credito d’imposta di cui al comma 6 dell’art. 165 del TUIR

La sezione II è riservata alla determinazione delle eccedenze d’imposta di cui all’art. 165 comma 6, del TUIR.

Tale norma dispone che in caso di reddito prodotto in un paese estero, l’imposta estera ivi pagata a titolo definitivo su tale reddito eccedente la quota di imposta italiana relativa al medesimo reddito estero, costituisce un credito di imposta fino a concorrenza dell’eccedenza della quota di imposta italiana rispetto a quella estera pagata a titolo definitivo in relazione allo stesso reddito estero, verificatasi negli esercizi precedenti fino all’ottavo.

Nel caso in cui negli esercizi precedenti non si sia verificata tale eccedenza, l’eccedenza dell’imposta estera può essere riportata a nuovo fino all’ottavo esercizio successivo ed essere utilizzata come credito di imposta nel caso in cui si produca l’eccedenza della quota di imposta italiana rispetto a quella estera relativa allo stesso reddito prodotto all’estero. Le disposizioni del comma 6 si applicano anche al credito d’imposta indiretto.

Al fine della determinazione delle eccedenze di imposta, la presente sezione II va compilata anche nei seguenti casi:

- reddito estero rideterminato in Italia di valore inferiore o pari a zero e presenza d’imposta pagata all’estero;

- reddito estero rideterminato in Italia di valore positivo ed assenza della relativa imposta estera;

- reddito estero rideterminato in Italia di valore inferiore a zero ed assenza della relativa imposta estera.

Nell’ipotesi in cui il contribuente abbia conseguito utili e/o realizzato plusvalenze derivanti da partecipazioni in società controllate residenti o localizzate nello stesso Stato o territorio a regime fiscale privilegiato e, al contempo, abbia prodotto redditi nel medesimo Stato estero, è necessario determinare cumulativamente le eccedenze d’imposta di cui al citato comma 6 relative ad entrambi i crediti (credito d’imposta indiretto e credito d’imposta ex art. 165 del TUIR), compilando un unico rigo della sezione II-A.

SEZIONE II-A

Applicazione del comma 6 dell’art. 165 del TUIR al credito d’imposta per redditi prodotti all’estero

Qualora i redditi siano stati prodotti in Stati differenti, per ognuno di questi è necessario compilare un distinto rigo. Occorre procedere analogamente se le imposte pagate all’estero sono relative a redditi prodotti in periodi diversi. In particolare nei righi da CE6 a CE8 va indicato:

- nella colonna 1, il codice dello Stato estero nel quale è stato prodotto il reddito;

- nella colonna 2, il periodo d’imposta in cui è stato prodotto il reddito all’estero;

- nella colonna 3, il reddito prodotto all’estero, così come rideterminato con riferimento alla normativa fiscale italiana, che ha concorso a formare il reddito complessivo in Italia. A differenza di quanto previsto nella sezione I, il reddito estero va indicato anche nel caso in cui assuma valori negativi.

- nella colonna 4, le imposte pagate all’estero resesi definitive entro la data di presentazione della dichiarazione o entro il termine di cui al comma 5. A differenza di quanto previsto nella sezione I, con riferimento al reddito prodotto nello Stato e nell’anno indicati nel rigo (col. 1 e col. 2), va indicato l’ammontare complessivo dell’imposta estera resasi definitiva, comprensivo quindi, anche della parte di imposta per la quale si è già usufruito nelle precedenti dichiarazioni del credito d’imposta di cui al comma 1. Tale situazione può verificarsi qualora l’imposta estera si renda definitiva in periodi d’imposta diversi (ad esempio una parte entro la data di presentazione della precedente dichiarazione ed un’altra parte entro la data di presentazione della presente dichiarazione);

- nella colonna 5, il reddito complessivo relativo al periodo di imposta indicato a colonna 2, aumentato dei crediti d’imposta sui fondi comuni e del credito d’imposta indiretto, al netto delle perdite dei precedenti periodi d’imposta;

- nella colonna 6, l’importo del credito d’imposta determinato ai sensi del comma 1 per la parte non fruibile in quanto eccedente il limite dell’imposta netta; tale importo assume rilevanza nella determinazione dell’eccedenza di imposta estera;

| Esempio: | ||

| Imposta estera | = | 120 |

| quota di imposta lorda | = | 100 |

| Imposta netta | = | 70 |

| credito spettante ai sensi del comma 1 | = | 70 |

| importo da indicare nella colonna 6 | 100 – 70 = | 30 |

- nella colonna 7, l’imposta lorda italiana relativa al periodo d’imposta indicato a colonna 2;

- nella colonna 8, l’importo dell’eccedenza di imposta nazionale; al fine della determinazione della suddetta eccedenza rileva la circostanza che il reddito estero assuma valori positivi o valori negativi.

Nel caso di reddito estero positivo o pari a zero l’eccedenza corrisponde al risultato della seguente operazione:

((col. 3 x col. 7)/ col. 5) – col. 4

Se il rapporto tra reddito estero e reddito complessivo (col. 3 / col. 5) assume un valore maggiore di 1, tale rapporto deve essere ricondotto ad 1.

Se il risultato è negativo, non determinandosi alcuna eccedenza di imposta nazionale, la colonna 8 non va compilata.

Nel caso di reddito estero negativo in tale colonna va riportata, preceduta dal segno meno, l’eccedenza negativa d’imposta nazionale corrispondente al risparmio d’imposta ottenuto per effetto del concorso alla formazione del reddito complessivo della perdita estera. Tale importo è costituito dal risultato della seguente operazione:

(col. 3 x col. 7) / col. 5

In questo caso il rapporto tra il reddito estero e il reddito complessivo (col. 3 / col. 5) può risultare anche maggiore di 1 (in valore assoluto). Nel caso di reddito complessivo di valore inferiore o uguale a zero, al fine di calcolare l’eccedenza negativa di imposta nazionale, vanno invece utilizzate le seguenti modalità di calcolo:

- se l’importo di col. 5, in valore assoluto, è minore di quello di col. 3 (in valore assoluto) occorre determinare la differenza tra gli importi in valore assoluto di col. 3 e col. 5. Su detta differenza va calcolata la maggiore imposta lorda che risulterebbe dovuta se il reddito estero non avesse concorso al reddito complessivo. L’importo così determinato va riportato, preceduto dal segno meno, in col. 8;

- se l’importo di col. 5, in valore assoluto, è maggiore o uguale a quello di col. 3, non va calcolata alcuna eccedenza negativa di imposta nazionale.

L’importo dell’eccedenza negativa di imposta nazionale così determinata (corrispondente alla minore imposta nazionale dovuta a seguito della concorrenza della perdita estera al reddito complessivo) dovrà essere utilizzata in diminuzione di eventuali eccedenze di imposta nazionale;

- nella colonna 9, l’importo dell’eccedenza di imposta estera; al fine della determinazione della suddetta eccedenza rileva la circostanza che il reddito estero assuma valori positivi o valori negativi.

Nel caso di reddito estero positivo, l’eccedenza corrisponde al risultato della seguente operazione:

col. 4 – (col. 3 x col. 7) / col. 5

Se il rapporto tra reddito estero e reddito complessivo (col. 3 / col. 5) assume un valore maggiore di 1, tale rapporto deve essere ricondotto ad 1.

Se il risultato è negativo o pari a zero, non determinandosi alcuna eccedenza di imposta estera, nella colonna 9 va indicato solo l’eventuale importo di colonna 6.

Se si è generata una eccedenza di imposta estera (il risultato della precedente operazione è maggiore di zero) la stessa va aumentata di quanto indicato nella colonna 6 relativo al credito di cui al comma 1, non fruibile in quanto eccedente l’imposta netta.

Nel caso di reddito estero negativo o pari a zero, l’eccedenza di imposta estera da riportare in questa colonna è costituita dall’importo dell’imposta estera indicato nella col. 4; in tal caso, infatti, per l’imposta pagata all’estero non è maturato alcun credito ai sensi del comma 1.

Colonne da 10 a 17

Le colonne da 10 a 17 devono essere compilate qualora con riferimento allo Stato estero di col. 1 ed all’anno di col. 2 sia stata determinata nella precedente dichiarazione una eccedenza di imposta nazionale o una eccedenza di imposta estera ai sensi del comma

- Tale circostanza può verificarsi qualora l’imposta estera si renda definitiva in anni diversi (ad esempio una parte entro la data di presentazione della precedente dichiarazione ed un’altra parte entro la data di presentazione della presente dichiarazione). Tale situazione assume rilevanza nel caso in cui nella precedente dichiarazione le eccedenze di imposta nazionale siano state compensate con eccedenze di imposte estere, generando un credito ai sensi del comma 6. In tale caso per effetto dell’ulteriore imposta estera resasi definitiva, la modalità di determinazione delle eccedenze deve tenere conto anche del credito già utilizzato.

Ad esempio, si ipotizzi il caso in cui l’eccedenza di imposta nazionale sia stata compensata nella precedente dichiarazione con eccedenze di imposta estera, generando un credito e che nella presente dichiarazione, a seguito dell’ulteriore imposta estera resasi definitiva, in luogo dell’eccedenza di imposta nazionale (determinata nella precedente dichiarazione), si generi una eccedenza di imposta estera. Per effetto della rideterminazione delle eccedenze, non sussistendo più alcuna eccedenza di imposta nazionale, il credito utilizzato nella precedente dichiarazione deve essere portato in diminuzione dei crediti d’imposta maturati nella presente dichiarazione. Per quanto sopra esposto, qualora si renda definitiva una ulteriore imposta estera, le colonne da 10 a 17 devono essere compilate solo nel caso in cui sia stato utilizzato un credito d’imposta ai sensi del comma 6 in precedenti dichiarazioni (presenza di un importo da riportare nella colonna 12 o 14) ovvero nel caso in cui, in presenza di una eccedenza negativa di imposta nazionale, tale eccedenza sia stata utilizzata nella precedente dichiarazione per ridurre eccedenze di imposta nazionale di valore positivo. In particolare nelle colonne da 10 a 17 dei righi da CE6 a CE8 va indicato:

- nella colonna 10, l’eccedenza di imposta nazionale relativa allo Stato estero di col. 1 ed all’anno di col. 2 risultante dalle precedenti dichiarazioni;

- nella colonna 11, l’eventuale eccedenza di imposta nazionale negativa (relativa allo Stato estero di col. 1) che, nelle precedenti dichiarazioni, è stata portata in diminuzione dall’eccedenza di imposta nazionale prima di procedere alla compensazione di quest’ultima (riportata nella colonna 10 del presente rigo e oggetto di rideterminazione) con eccedenze di imposta estera.

Si precisa che l’importo di tale eccedenza nazionale negativa va riportato senza essere preceduto dal segno meno.

- nella colonna 12, il credito utilizzato in precedenti dichiarazioni determinato, ai sensi del comma 6, dalla compensazione dell’eccedenza di imposta nazionale indicata nella col. 10 con eccedenze di imposta estera;

- nella colonna 13, l’eccedenza di imposta estera relativa allo Stato estero di col. 1 ed all’anno di col. 2 risultante dalla precedenti dichiarazioni;

- nella colonna 14, il credito utilizzato in precedenti dichiarazioni determinato, ai sensi del comma 6, dalla compensazione dell’eccedenza di imposta estera indicata nella col. 13 con eccedenze di imposta nazionale;

- nella colonna 15, l’eccedenza di imposta nazionale tenendo conto del credito già utilizzato e riportato nella colonna 12.

A tal fine è necessario distinguere il caso nel quale è stata compilata la colonna 11 da quello nel quale tale colonna non è stata compilata. Colonna 11 non compilata

Se l’importo di colonna 8 è negativo, non essendo stato utilizzato alcun credito, riportare tale importo nella colonna 15, preceduto dal segno meno; qualora l’eccedenza negativa di imposta nazionale sia stata utilizzata nella precedente dichiarazione per ridurre l’eccedenza di imposta nazionale di valore positivo, indicare l’eventuale residuo di eccedenza negativa di imposta nazionale. Se l’importo di colonna 8 è invece positivo o pari a zero, determinare la seguente differenza:

col. 8 – col. 12

Se il risultato è positivo riportare tale valore nella colonna 15; se il risultato è negativo o pari a zero la colonna 15 non va compilata e la differenza, non preceduta dal segno meno, va riportata nella colonna 17.

Colonna 11 compilata

La colonna 11 risulta compilata qualora nelle precedenti dichiarazioni sia stata determinata eccedenza di imposta nazionale, oggetto di rideterminazione nella presente dichiarazione, che, prima di procedere alla compensazione con eccedenza di imposta estera, sia stata ridotta da eccedenza di imposta nazionale negativa. Al fine della corretta determinazione dell’eccedenza di imposta nazionale residua da indicare nella colonna 15 operare come di seguito descritto.

Calcolare: Capienza = col. 8 – col. 11

Se il risultato di tale operazione è minore di zero:

- la colonna 15 non va compilata;

- riportare nella colonna 17 l’intero importo di colonna 12; in tal caso infatti l’importo del credito fruito ed indicato nella colonna 12 deve essere interamente restituito;

- riportare l’importo sopra definito Capienza nella colonna della sezione “Determinazione del credito con riferimento ad eccedenze maturate nelle precedenti dichiarazioni” relativa alla dichiarazione in cui è stata generata l’eccedenza di imposta nazionale negativa (rigo CE12 o CE18);

- infine va ricostituita l’eccedenza di imposta estera che è stata utilizzata nelle precedenti dichiarazioni in compensazione con l’eccedenza di imposta nazionale non più presente a seguito della rideterminazione.

Tale eccedenza di imposta estera va riportata nella colonna della sezione “Determinazione del credito con riferimento ad eccedenze maturate nelle precedenti dichiarazioni” relativa alla dichiarazione in cui è stata generata (rigo CE13 o CE19).

Se il risultato di tale operazione è uguale a zero:

- la colonna 15 non va compilata;

- riportare nella colonna 17 l’intero importo di colonna 12; in tal caso infatti l’importo del credito fruito ed indicato nella colonna 12 deve essere interamente restituito;

- infine va ricostituita l’eccedenza di imposta estera che è stata utilizzata nelle precedenti dichiarazioni in compensazione con l’eccedenza di imposta nazionale non più presente a seguito della rideterminazione.

Tale eccedenza di imposta estera va riportata nella colonna della sezione “Determinazione del credito con riferimento ad eccedenze maturate nelle precedenti dichiarazioni” relativa alla dichiarazione in cui è stata generata (rigo CE13 o CE19).

Se il risultato di tale operazione è maggiore di zero:

Calcolare LimiteCredito = Capienza – col. 12 (l’importo della Capienza è quello come sopra determinato (col. 8 – col. 11))

Se LimiteCredito è minore di zero:

- la colonna 15 non va compilata;

- riportare nella colonna 17 l’ importo di LimiteCredito non preceduto dal segno meno; tale importo costituisce la parte di credito fruito che deve essere restituito;

- infine va ricostituita l’eccedenza di imposta estera che è stata utilizzata nelle precedenti dichiarazioni in compensazione con l’eccedenza di imposta nazionale non più presente a seguito della rideterminazione.

Tale eccedenza di imposta estera va riportata nella colonna della sezione “Determinazione del credito con riferimento ad eccedenze maturate nelle precedenti dichiarazioni” relativa alla dichiarazione in cui è stata generata (rigo CE13 o CE19);

Se LimiteCredito è uguale a zero:

- la colonna 15 non va compilata;

- nella colonna 17 non va riportato alcun importo;

Se LimiteCredito è maggiore di zero:

- nella colonna 15 va riportato l’importo di LimiteCredito come sopra determinato;

- nella colonna 17 non va riportato alcun importo;

- nella colonna 16, l’eccedenza di imposta estera, tenendo conto del credito già utilizzato e riportato nella colonna 14. A tal fine determinare la seguente differenza: col. 9 – col. 14

Se il risultato è positivo riportare tale valore nella presente colonna; se il risultato è negativo la colonna 16 non va compilata e la differenza, non preceduta dal segno meno, va riportata nella colonna 17;

- nella colonna 17, l’importo determinato con riferimento alle istruzioni relative alle colonne 15 e 16; l’importo indicato in questa colonna va riportato nel rigo CE25.

Applicazione del comma 6 dell’art. 165 del TUIR al credito d’imposta indiretta

Qualora gli utili siano maturati da società controllate residenti o localizzate in Stati differenti, per ognuno di questi è necessario compilare un distinto rigo. Occorre procedere analogamente se le imposte assolte dalle società controllate sono relative a utili conseguiti e/o plusvalenze realizzate in periodi diversi.

In particolare, nei righi da CE6 a CE8 va indicato:

- nella colonna 1, il codice dello Stato o territorio estero di residenza o localizzazione della società estera controllata;

- nella colonna 2, il periodo d’imposta in cui sono stati conseguiti gli utili o sono state realizzate le plusvalenze;

- nella colonna 3, gli utili conseguiti o le plusvalenze realizzate nel periodo d’imposta di cui a colonna 2; tale importo va aumentato delle imposte estere indicate nella successiva colonna 4;

- nella colonna 4, le imposte assolte dalla società controllata sugli utili maturati durante il periodo di possesso della partecipazione, in proporzione agli utili conseguiti o alle partecipazioni cedute. A differenza di quanto previsto nella sezione I, va indicato l’ammontare complessivo dell’imposta estera resasi definitiva, comprensivo quindi, anche della parte di imposta per la quale si è già usufruito nelle precedenti dichiarazioni del credito d’imposta indiretto. Tale situazione può verificarsi qualora l’imposta estera si renda definitiva in periodi d’imposta diversi (ad esempio una parte entro la data di presentazione della precedente dichiarazione ed un’altra parte entro la data di presentazione della presente dichiarazione);

- nella colonna 5, il reddito complessivo relativo al periodo di imposta indicato a colonna 2, eventualmente aumentato dei crediti d’imposta sui fondi comuni e del credito d’imposta indiretto al netto delle perdite dei precedenti periodi d’imposta;

- nella colonna 6, l’importo del credito d’imposta indiretto per la parte non fruibile in quanto eccedente il limite dell’imposta netta; tale importo assume rilevanza nella determinazione dell’eccedenza di imposta estera;

- nella colonna 7, l’imposta lorda italiana relativa al periodo d’imposta indicato a colonna 2;

- nella colonna 8, l’importo dell’eccedenza di imposta nazionale che corrisponde al risultato della seguente operazione:

((col. 3 x col. 7) – col. 4) /col. 5

Se il rapporto tra gli utili conseguiti o le plusvalenze realizzate e il reddito complessivo (col. 3 / col. 5) assume un valore maggiore di 1, tale rapporto deve essere ricondotto ad 1.

Se il risultato è negativo, non determinandosi alcuna eccedenza di imposta nazionale, la colonna 8 non va compilata;

- nella colonna 9, l’importo dell’eccedenza di imposta estera corrispondente al risultato della seguente operazione:

(col. 4 – (col. 3 x col. 7)) / col. 5

Se il rapporto tra gli utili conseguiti o le plusvalenze realizzate e il reddito complessivo (col. 3 / col. 5) assume un valore maggiore di 1, tale rapporto deve essere ricondotto ad 1.

Se il risultato è negativo o pari a zero, non determinandosi alcuna eccedenza di imposta estera, nella colonna 9 va indicato solo l’eventuale importo di colonna 6.

Se si è generata una eccedenza di imposta estera (il risultato della precedente operazione è maggiore di zero) la stessa va aumentata di quanto indicato nella colonna 6 relativo al credito, non fruibile in quanto eccedente l’imposta netta.

Colonne da 10 a 17

Le colonne da 10 a 17 devono essere compilate secondo le istruzioni fornite relativamente alle medesime colonne nel paragrafo “Applicazione del comma 6 dell’art. 165 del TUIR al credito d’imposta per redditi prodotti all’estero”. Nella colonna 18 va indicato uno dei seguenti codici:

- codice 1, se il rigo è compilato ai fini della determinazione delle eccedenze relative al credito d’imposta indiretto;

- codice 2, se il rigo è compilato ai fini della determinazione delle eccedenze relative ad entrambi i crediti (credito d’imposta ex art. 165 del TUIR e credito d’imposta indiretto).

Pertanto, in caso di compilazione del rigo ai fini della determinazione delle eccedenze relative al solo credito d’imposta ex art. 165 del TUIR, la presente colonna non va compilata.

Disposizioni comuni

Si precisa che, con riferimento al medesimo anno indicato nella colonna 2 dei righi della sezione II-A, la somma dell’importo del credito spettante ai sensi del comma 1 dell’art. 165 del TUIR, del credito d’imposta indiretto e delle eccedenze di imposta nazionale non può ec-cedere l’importo dell’imposta netta relativo al suddetto periodo d’imposta. Diversamente, infatti, le maggiori eccedenze calcolate potrebbero consentire il recupero di imposte nazionali non effettivamente pagate. Pertanto, la somma delle eccedenze di imposta nazionale determinata con le modalità sopra esposte dovrà essere ricondotta all’ammontare dell’imposta netta diminuito del credito di cui al comma 1 dell’art. 165 del TUIR e del credito indiretto.

SEZIONE II-B

Tale sezione è riservata all’esposizione delle eccedenze di imposta determinate nella sezione II-A.

Le eccedenze di imposta determinate in tale sezione vanno aggregate per singolo Stato estero indipendentemente dall’anno di produzione del reddito. Qualora con riferimento a ciascuno Stato estero siano maturate eccedenze di natura diversa, la compensazione tra tali eccedenze determina l’importo del credito spettante ai sensi del comma 6. In tale sezione vanno altresì evidenziate le eccedenze di imposta residua.

In particolare nei righi da CE9 a CE10 va indicato:

- nella colonna 1, il codice dello Stato estero con riferimento al quale si sono generate le eccedenze di imposta nazionale e/o estera;

- nella colonna 2, la somma algebrica degli importi indicati nella col. 8 dei righi da CE6 a CE8 riferiti allo stesso Stato estero di col.1 indipendentemente dall’anno di produzione del reddito estero. Nel caso siano state compilate nel relativo rigo (da CE6 a CE8), le colonne da 10 a 17, l’importo da indicare in questa colonna è quello della colonna 15;

- nella colonna 3, la somma degli importi indicati nella col. 9 dei righi da CE6 a CE8 riferiti allo stesso Stato estero di col.1 indipendentemente dall’anno di produzione del reddito estero.

Nel caso siano state compilate nel relativo rigo (da CE6 a CE8), le colonne da 10 a 17, l’importo da indicare in questa colonna è quello della colonna 16;

- nella colonna 4, il credito derivante dalla compensazione di eccedenze di imposta nazionale (col. 2) con eccedenze di imposta estera (col. 3). Il credito pertanto può sussistere solo in presenza delle colonne 2 e 3 compilate ed è pari al minore tra i due importi; l’eventuale residuo deve essere riportato nella colonna 5 o nella colonna 6.

Sezione II-C

Tale sezione deve essere compilata per ogni singolo Stato estero, riportando le eccedenze di imposta nazionale ed estera maturate nelle precedenti dichiarazioni e le eccedenze di imposta nazionale ed estera maturate nella presente dichiarazione per la parte non utilizzata ai sensi del comma 6 nella sezione II-B. Pertanto, la sezione II-C va sempre compilata qualora siano state indicate eccedenze residue nelle colonne 5 o 6 dei righi CE9 e CE10 presenti nella sezione II-B ed in ogni caso, anche per il semplice riporto delle eccedenze derivanti dalla precedente dichiarazione. La compilazione della sezione, prevedendo l’esposizione di eccedenze di imposta nazionale ed estere maturate in anni diversi e non utilizzate, consente l’eventuale determinazione dell’ulteriore credito di imposta ai sensi del comma 6 e l’esposizione dei residui di eccedenza di imposta nazionale ed estera da riportare nella successiva dichiarazione dei redditi distintamente per periodo di formazione.

In caso di esercizio dell’opzione per il regime c.d. “branch exemption ” di cui all’art. 168-ter del TUIR, il comma 7 di tale disposizione prevede, in tema di recapture, che dall’imposta dovuta si scomputino le eventuali eccedenze positive di imposta estera riportabili ai sensi dell’art. 165, comma 6, del TUIR. A tal fine, occorre procedere al ricalcolo delle eccedenze di imposta nazionali ed estere separando, all’interno del medesimo Paese, quelle attribuibili alle stabili organizzazioni esenti rispetto a quelle imputabili agli altri redditi esteri compilando distinti riquadri della presente sezione. Nei riquadri riferiti alle stabili organizzazioni esenti va barrata la casella di colonna 2 (“Art. 168-ter del TUIR”) dei righi CE11 e/o CE17 (per le modalità di compilazione della sezione II-C, in tale ipotesi, vedi il paragrafo “Compilazione della sezione II-C in caso di opzione di cui all’art. 168-ter del TUIR, c.d. “Branch exemption”).

Nel rigo CE11, colonna 1, va indicato il codice dello Stato estero con riferimento al quale si sono generate le eccedenze di imposta nazionale e/o estera.

Nelle colonne da 1 a 8 del rigo CE12 vanno riportate le eccedenze di imposta nazionale relativa allo Stato estero di rigo CE11 e derivanti dal modello Redditi PF 2018 e nella colonna 9 l’eventuale eccedenza d’imposta nazionale derivante dalla presente dichiarazione. In particolare:

- nella colonna 1 del rigo CE12 riportare quanto indicato nel rigo CE14 col. 2 della precedente dichiarazione;

- nella colonna 2 del rigo CE12 riportare quanto indicato nel rigo CE14 col. 3 della precedente dichiarazione;

- nella colonna 3 del rigo CE12 riportare quanto indicato nel rigo CE14 col. 4 della precedente dichiarazione;

- nella colonna 4 del rigo CE12 riportare quanto indicato nel rigo CE14 col. 5 della precedente dichiarazione;

- nella colonna 5 del rigo CE12 riportare quanto indicato nel rigo CE14 col. 6 della precedente dichiarazione;

- nella colonna 6 del rigo CE12 riportare quanto indicato nel rigo CE14 col. 7 della precedente dichiarazione;

- nella colonna 7 del rigo CE12 riportare quanto indicato nel rigo CE14 col. 8 della precedente dichiarazione;

- nella colonna 8 del rigo CE12 riportare quanto indicato nel rigo CE14 col. 9 della precedente dichiarazione;

- nella colonna 9 del rigo CE12 riportare l’ammontare dell’eccedenza di imposta nazionale relativa allo Stato estero di rigo CE11, colonna 1, determinato nella presente dichiarazione e non utilizzato ai sensi del comma 6 nella sezione II-B. Tale importo è quello indicato nella colonna 5 del rigo CE9 o CE10 relativo al medesimo Stato.

Nelle colonne da 1 a 8 del rigo CE13 vanno riportate le eccedenze di imposta estera relativa allo Stato estero di rigo CE11, colonna 1, e derivanti dal modello Redditi PF 2018 e nella colonna 9 l’eventuale eccedenza d’imposta estera derivante dalla presente dichiarazione. In particolare:

- nella colonna 1 del rigo CE13 riportare quanto indicato nel rigo CE15, col. 2 della precedente dichiarazione;

- nella colonna 2 del rigo CE13 riportare quanto indicato nel rigo CE15 col. 3 della precedente dichiarazione;

- nella colonna 3 del rigo CE13 riportare quanto indicato nel rigo CE15 col. 4 della precedente dichiarazione;

- nella colonna 4 del rigo CE13 riportare quanto indicato nel rigo CE15 col. 5 della precedente dichiarazione;

- nella colonna 5 del rigo CE13 riportare quanto indicato nel rigo CE15 col. 6 della precedente dichiarazione;

- nella colonna 6 del rigo CE13 riportare quanto indicato nel rigo CE15 col. 7 della precedente dichiarazione;

- nella colonna 7 del rigo CE13 riportare quanto indicato nel rigo CE15 col. 8 della precedente dichiarazione;

- nella colonna 8 del rigo CE13 riportare quanto indicato nel rigo CE15 col. 9 della precedente dichiarazione;

- nella colonna 9 del rigo CE13 riportare l’ammontare dell’eccedenza di imposta estera relativa allo Stato estero di rigo CE11, determinato nella presente dichiarazione e non utilizzato ai sensi del comma 6 nella sezione II-B. Tale importo è quello indicato nella colonna 6 del rigo CE9 o CE10 relativo al medesimo Stato.

Si precisa che, qualora l’eccedenza di imposta derivante dalle precedenti dichiarazioni sia oggetto di rideterminazione nella sezione II-A per effetto di ulteriore imposta estera resasi definitiva, il riporto, nelle colonne da 1 a 8 dei righi CE12 e CE13, delle eccedenze della pre-cedente dichiarazione non va operato relativamente alla quota della rispettiva eccedenza afferente il periodo di produzione del reddito per il quale si è resa definitiva ulteriore imposta estera. Per la corretta determinazione del credito spettante e dei residui delle eccedenze di imposta nazionale ed estera, occorre preliminarmente compilare il rigo CE16.

Rigo CE16 -Calcolo del credito

Nella colonna 1 del rigo CE16 va riportata la somma algebrica degli importi relativi alle eccedenze di imposta nazionale indicate nelle colonne da 1 a 9 del rigo CE12.

Nella colonna 2 del rigo CE16 va riportata la somma degli importi relativi alle eccedenze di imposta estera indicate nelle colonne da 1 a 9 del rigo CE13.

Qualora nelle colonne 1 e 2 del rigo CE16 siano riportate eccedenze di diversa natura e l’importo indicato nella colonna 1 del rigo CE16 assume valore positivo, si verifica il presupposto per la maturazione di un credito d’imposta fino a concorrenza del minore ammontare tra gli importi delle diverse eccedenze; pertanto, nella colonna 3 del rigo CE16 va indicato il relativo credito maturato. Nella colonna 4 del rigo CE16 va riportato il risultato della seguente operazione: somma in valore assoluto delle eccedenze negative di imposta nazionale indicate nelle colonne da 1 a 9 del rigo CE12 + col. 3 del rigo CE16. Tale importo è di ausilio ai fini della determinazione degli importi residui di eccedenza d’imposta nazionale ed estera da riportare nei righi CE14 e CE15.

Qualora, non sia maturato alcun credito (CE16, col. 3 non compilata), nelle colonne dei righi CE14 e CE15 va riportato quanto indicato nelle rispettive colonne dei righi CE12 e CE13; in presenza di determinazione di un credito vedere le istruzioni che seguono.

Calcolo dei residui delle eccedenze di imposta nazionale ed estera

Ai fini della determinazione dei residui delle eccedenze di imposta nazionale ed estera, occorre tener conto degli importi indicati nel rigo

CE16; si precisa inoltre, che:

- il credito d’imposta determinato nella presente sezione, si intende costituito a partire dalle eccedenze d’imposta nazionale ed estera generate nei periodi di formazione meno recenti;

- le eccedenze negative di imposta nazionale vanno compensate con le eccedenze positive di imposta nazionale generate nei periodi di formazione meno recenti.

Pertanto, ai fini della determinazione dei residui di eccedenza di imposta nazionale ed estera vanno seguite le successive istruzioni.

Rigo CE14

Per il calcolo del residuo delle eccedenze di imposta nazionale operare come segue:

- effettuare la differenza tra l’importo indicato nel rigo CE12, col. 1 e l’importo indicato nel rigo CE16, col. 4 (Valore di riferimento); se il risultato è positivo nelle colonne dei righi CE14 va riportato quanto indicato nelle rispettive colonne del rigo CE12 (non vanno invece riportate le eccedenze negative d’imposta nazionale). Se il risultato è negativo o pari a zero, il valore assoluto dell’importo negativo (di seguito denominato RIPORTO A1), va utilizzato per la determinazione del residuo della col. 2 del rigo CE14;

- effettuare la differenza tra l’importo indicato nel rigo CE12, col. 2 e l’importo del RIPORTO A1 come sopra determinato; se il risultato

- positivo riportare detto ammontare nel rigo CE14, col. 2. Se il risultato è negativo o pari a zero, il rigo CE14, col. 2 non va compilato e il valore assoluto dell’importo negativo (di seguito denominato RIPORTO A2), va utilizzato per la determinazione del residuo della col. 3 del rigo CE14;

- effettuare la differenza tra l’importo indicato nel rigo CE12, col. 3 e l’importo del RIPORTO A2 come sopra determinato; se il risultato

- positivo riportare detto ammontare nel rigo CE14, col. 3. Se il risultato è negativo o pari a zero, il rigo CE14, col. 3 non va compilato e il valore assoluto dell’importo negativo (di seguito denominato RIPORTO A3), va utilizzato per la determinazione del residuo della col. 4 del rigo CE14;

- effettuare la differenza tra l’importo indicato nel rigo CE12, col. 4 e l’importo del RIPORTO A3 come sopra determinato; se il risultato

- positivo riportare detto ammontare nel rigo CE14, col. 4. Se il risultato è negativo o pari a zero, il rigo CE14, col. 4 non va compilato e il valore assoluto dell’importo negativo (di seguito denominato RIPORTO A4), va utilizzato per la determinazione del residuo della col. 5 del rigo CE14;

- effettuare la differenza tra l’importo indicato nel rigo CE12, col. 5 e l’importo del RIPORTO A4 come sopra determinato; se il risultato

- positivo riportare detto ammontare nel rigo CE14, col. 5. Se il risultato è negativo o pari a zero, il rigo CE14, col. 5 non va compilato e il valore assoluto dell’importo negativo (di seguito denominato RIPORTO A5), va utilizzato per la determinazione del residuo della col. 6 del rigo CE14;

- effettuare la differenza tra l’importo indicato nel rigo CE12, col. 6 e l’importo del RIPORTO A5 come sopra determinato; se il risultato

- positivo riportare detto ammontare nel rigo CE14, col. 6. Se il risultato è negativo o pari a zero, il rigo CE14, col. 6 non va compilato e il valore assoluto dell’importo negativo (di seguito denominato RIPORTO A6), va utilizzato per la determinazione del residuo della col. 7 del rigo CE14;

- effettuare la differenza tra l’importo indicato nel rigo CE12, col. 7 e l’importo del RIPORTO A6 come sopra determinato; se il risultato

- positivo riportare detto ammontare nel rigo CE14, col. 7. Se il risultato è negativo o pari a zero, il rigo CE14, col. 7 non va compilato e il valore assoluto dell’importo negativo (di seguito denominato RIPORTO A7), va utilizzato per la determinazione del residuo della col. 8 del rigo CE14;

- effettuare la differenza tra l’importo indicato nel rigo CE12, col. 8 e l’importo del RIPORTO A7 come sopra determinato; se il risultato

- positivo riportare detto ammontare nel rigo CE14, col. 8. Se il risultato è negativo o pari a zero, il rigo CE14, col. 8 non va compilato e il valore assoluto dell’importo negativo (di seguito denominato RIPORTO A8), va utilizzato per la determinazione del residuo della col. 9 del rigo CE14;

- effettuare la differenza tra l’importo indicato nel rigo CE12, col. 9 e l’importo del RIPORTO A8 come sopra determinato; se il risultato

- positivo riportare detto ammontare nel rigo CE14, col. 9. Se il risultato è pari a zero, il rigo CE14, col. 9 non va compilato.

Nel caso in cui, nel rigo CE12, una delle colonne non sia compilata ovvero sia indicato un importo negativo (eccedenza negativa di imposta nazionale), la rispettiva colonna del rigo CE14 non va compilata.

Rigo CE15

Per il calcolo del residuo delle eccedenze di imposta estera operare come segue:

- effettuare la differenza tra l’importo indicato nel rigo CE13, col. 1 e l’importo nel rigo CE16, col. 3 (credito da utilizzare nella presente dichiarazione); se il risultato è positivo nelle colonne dei righi CE15 va riportato quanto indicato nelle rispettive colonne del rigo CE13. Se il risultato è negativo o pari a zero il valore assoluto dell’importo negativo (di seguito denominato RIPORTO B1), va utilizzato per la determinazione del residuo della col. 2 del rigo CE15;

- effettuare la differenza tra l’importo indicato nel rigo CE13, col. 2 e l’importo del RIPORTO B1 come sopra determinato; se il risultato positivo riportare detto ammontare nel rigo CE15, col. 2. Se il risultato è negativo o pari a zero, il rigo CE15, col. 2 non va compilato e il valore assoluto dell’importo negativo (di seguito denominato RIPORTO B2), va utilizzato per la determinazione del residuo della col. 3 del rigo CE15;

- effettuare la differenza tra l’importo indicato nel rigo CE13, col. 3 e l’importo del RIPORTO B2 come sopra determinato; se il risultato positivo riportare detto ammontare nel rigo CE15, col. 3. Se il risultato è negativo o pari a zero, il rigo CE15, col. 3 non va compilato e il valore assoluto dell’importo negativo (di seguito denominato RIPORTO B3), va utilizzato per la determinazione del residuo della col. 4 del rigo CE15;

- effettuare la differenza tra l’importo indicato nel rigo CE13, col. 4 e l’importo del RIPORTO B3 come sopra determinato; se il risultato positivo riportare detto ammontare nel rigo CE15, col. 4. Se il risultato è negativo o pari a zero, il rigo CE15, col. 4 non va compilato e il valore assoluto dell’importo negativo (di seguito denominato RIPORTO B4), va utilizzato per la determinazione del residuo della col. 5 del rigo CE15;

- effettuare la differenza tra l’importo indicato nel rigo CE13, col. 5 e l’importo del RIPORTO B4 come sopra determinato; se il risultato positivo riportare detto ammontare nel rigo CE15, col. 5. Se il risultato è negativo o pari a zero, il rigo CE15, col. 5 non va compilato e il valore assoluto dell’importo negativo (di seguito denominato RIPORTO B5), va utilizzato per la determinazione del residuo della col. 6 del rigo CE15;

- effettuare la differenza tra l’importo indicato nel rigo CE13, col. 6 e l’importo del RIPORTO B5 come sopra determinato; se il risultato positivo riportare detto ammontare nel rigo CE15, col. 6. Se il risultato è negativo o pari a zero, il rigo CE15, col. 6 non va compilato e il valore assoluto dell’importo negativo (di seguito denominato RIPORTO B6), va utilizzato per la determinazione del residuo della col. 7 del rigo CE15;

- effettuare la differenza tra l’importo indicato nel rigo CE13, col. 7 e l’importo del RIPORTO B6 come sopra determinato; se il risultato positivo riportare detto ammontare nel rigo CE15, col. 7. Se il risultato è negativo o pari a zero, il rigo CE15, col. 7 non va compilato e il valore assoluto dell’importo negativo (di seguito denominato RIPORTO B7), va utilizzato per la determinazione del residuo della col. 8 del rigo CE15;

- effettuare la differenza tra l’importo indicato nel rigo CE13, col. 8 e l’importo del RIPORTO B7 come sopra determinato; se il risultato positivo riportare detto ammontare nel rigo CE15, col. 8. Se il risultato è negativo o pari a zero, il rigo CE15, col. 8 non va compilato e il valore assoluto dell’importo negativo (di seguito denominato RIPORTO B8), va utilizzato per la determinazione del residuo della col. 9 del rigo CE15.

- effettuare la differenza tra l’importo indicato nel rigo CE13, col. 9 e l’importo del RIPORTO B8 come sopra determinato; se il risultato positivo riportare detto ammontare nel rigo CE15, col. 9. Se il risultato è pari a zero, il rigo CE15, col. 9 non va compilato.

Nel caso in cui, nel rigo CE13, una delle colonne non sia compilata, la rispettiva colonna del rigo CE15 non va compilata.

Sulla base dei dati esposti nei righi CE12 e CE13, il credito spettante è pari a 70; inoltre, ai fini della determinazione dei residui delle ec-cedenze di imposta, occorre tener conto anche dell’ammontare in valore assoluto delle eccedenze negative di imposta nazionale (nel-l’esempio pari ad 80). Conseguentemente il valore utile ai fini del calcolo dei residui è pari a 150 (Valore di riferimento di cui a col. 4 del rigo CE16).

Pertanto, con riferimento alle istruzioni precedentemente fornite per il rigo CE14, ai fini della determinazione dei residui delle eccedenze occorre seguire il seguente percorso:

- calcolare (CE12, col. 1 – CE16, col. 4) = 100 – 150 = –50; trattandosi di un valore negativo, RIPORTO A1 = 50;

- CE14, col. 2 calcolare (CE12, col. 2 – RIPORTO A1) = 90 – 50 = 40 (residuo d’imposta nazionale), con RIPORTO A2 = 0;

- CE14, col. 3 calcolare (CE12, col. 3 – RIPORTO A2) = 0 – 0 = 0 (residuo d’imposta nazionale), con RIPORTO A3 = 0

- CE14, col. 4, essendo il CE12, col. 4 negativo, la colonna 4 del rigo CE14 non va compilata; in questo caso RIPORTO A4 è pari a RI-PORTO A3;

- CE14, col. 5, calcolare (CE12, col. 5 – RIPORTO A4) = 10 – 0 = 10 (residuo d’imposta nazionale), con RIPORTO A5 = 0;

- CE14, col. 6 calcolare (CE12, col. 6 – RIPORTO A5) = 30 – 0 = 30 (residuo d’imposta nazionale), con RIPORTO A6 = 0;

- CE14, col. 7 calcolare (CE12, col. 7 – RIPORTO A6) = 10 – 0 = 10 (residuo d’imposta nazionale), con RIPORTO A7 = 0;

- CE14, col. 8 calcolare (CE12, col. 8 – RIPORTO A7) = 10 – 0 = 10 (residuo d’imposta nazionale), con RIPORTO A8 = 0;

- CE14, col. 9 essendo il CE12, col. 9 non compilato, la colonna 9 del rigo CE14 non va compilata;

- CE15, col. 9 calcolare (CE13, col. 9 – CE16, col. 3) = 70 – 70 = 0 (residuo d’imposta estera);

La casella “Casi particolari” va barrata nel caso in cui, all’ammontare delle eccedenze di imposta nazionale e/o estera determinate nella presente dichiarazione, concorrano eccedenze trasferite da altri soggetti i quali le hanno determinate nella dichiarazione il cui esercizio termina in una data compresa nel periodo d’imposta del soggetto che produce la presente dichiarazione. L’ipotesi può ad esempio riguardare eccedenze trasferite da società trasparente ai sensi dell’art. 116 del TUIR, relativamente a redditi prodotti in periodi d’imposta anteriori all’opzione per il regime della trasparenza. Conseguentemente l’ammontare delle eccedenze da indicare nelle colonne 9 dei righi CE12 e CE13 corrisponde alla somma algebrica delle eccedenze determinate nella presente dichiarazione e di quelle trasferite da altri soggetti con il medesimo anno di formazione come sopra specificato.

Le eccedenze trasferite relative a precedenti anni di formazione vanno computate nelle colonne 1 e/o 2 e/o 3 e/o 4 e/o 5 e/o 6 e/o 7 e/o 8 dei righi CE12 e CE13, con riferimento ai rispettivi anni di formazione. Nel caso le eccedenze trasferite siano riferite esclusivamente ad anni di formazione precedenti (da inserire nelle colonne 1 e/o 2 e/o 3 e/o 4 e/o 5 e/o 6 e/o 7 e/o 8 dei righi CE12 e CE13), la casella “Casi particolari” non va barrata.

Le istruzioni fornite per i righi da CE11 a CE16 valgono anche per i righi da CE17 a CE22.

Compilazione della sezione II-C in caso di opzione di cui all’art. 168-ter del TUIR, c.d. “Branch exemption”

In tale situazione, il contribuente deve:

- procedere al ricalcolo delle eccedenze di imposta nazionale ed estera separando, all’interno del medesimo Paese, quelle attribuibili alle stabili organizzazioni esenti rispetto a quelle imputabili agli altri redditi esteri. Dette eccedenze di imposta estera devono essere riportate nel rigo CE13, distintamente per periodo di formazione;

- riportare nella colonna 2 del rigo CE16 la somma delle eccedenze indicate nel rigo CE13 (senza compilare la colonna 1 del medesimo rigo CE16);

- riportare nella colonna 5 del rigo CE16 la quota di imposta italiana relativa al reddito oggetto di recapture;

- riportare nella colonna 3 del rigo CE16 il minore importo tra quello di colonna 2 e quello di colonna 5 del medesimo rigo;

Per la compilazione del rigo CE15 si rinvia alle istruzioni del precedente paragrafo “RIGO CE15”.

Le istruzioni fornite per i righi CE13, CE15 e CE16 valgono anche per i righi da CE19, CE21 e CE22.

Nel caso in cui l’opzione sia stata già esercitata con effetto dal periodo d’imposta precedente, nel rigo CE13 vanno riportate le eccedenze residue di imposta estera risultanti dal rigo CE15 del modello REDDITI PF 2018.

SEZIONE III

In tale sezione vanno riportati i crediti maturati nel presente quadro ai sensi del comma 1 e del comma 6 dell’art. 165 nonché dell’art. 3 del decreto legislativo n. 147 del 2015, determinati nelle sezioni I-B, II-B e II-C. Al fine della determinazione del credito d’imposta complessivamente spettante si deve tenere conto anche dell’eventuale importo evidenziato nella colonna 17 dei righi da CE6 a CE8 della sezione II-A.

Nel caso siano stati utilizzati più moduli del quadro CE, la sezione III va compilata esclusivamente nel primo modulo.

Nel rigo CE23, va indicato l’ammontare complessivo dei crediti d’imposta determinati nella presente dichiarazione ai sensi del comma 1 dell’art. 165 del TUIR e dell’art. 3 del decreto legislativo n. 147 del 2015; a tal fine riportare la somma degli importi indicati nella colonna 4 dei righi CE4 e CE5 della sezione I-B relativi a tutti i moduli compilati.

Nel rigo CE24, va indicato l’ammontare complessivo dei crediti d’imposta determinati nella presente dichiarazione ai sensi del comma 6; a tal fine riportare la somma degli importi indicati nella colonna 4 dei righi CE9 e CE10 della sezione II-B e nella colonna 3 dei righi CE16 e CE22 relativi a tutti i moduli compilati.

Nel rigo CE25, va indicato l’ammontare complessivo degli importi indicati nella colonna 17 dei righi da CE6 a CE8 della sezione II-A relativi a tutti i moduli compilati.

Nel rigo CE26, va indicato il risultato della seguente operazione:

CE23 + CE24 – CE25

L’importo così determinato va riportato nel rigo RN29, colonna 2, del quadro RN.