La prima sezione del quadro RL deve essere utilizzata per la dichiarazione degli utili che concorrono a formare il reddito complessivo del contribuente, derivanti dalla partecipazione al capitale di società ed enti soggetti all’Ires e quelli distribuiti da società ed enti esteri di ogni tipo, unitamente a tutti gli altri redditi di capitale, percepiti nel 2018, senza avere riguardo al momento in cui è sorto il diritto a percepirli.

Gli interessi, le rendite e gli altri proventi conseguiti nell’esercizio di imprese commerciali non costituiscono redditi di capitale, e quindi non devono essere indicati in questo quadro.

L’ art.1, commi da 1003 a 1006, della legge 27 dicembre 2017, n. 205, ha modificato il trattamento fiscale dei redditi di capitale provenienti dalle partecipazioni di natura qualificata, ai sensi dell’art. 67 comma 1, lett. c) del TUIR, percepiti dalle persone fisiche, prevedendo la tassazione nella misura del 26%.

Pertanto, dal 1° gennaio 2018 gli utili e gli altri proventi di natura qualificata percepiti dalle persone fisiche residenti derivanti dalla partecipazione al capitale di società ed enti indicati nelle lettere a) e b) del comma 1 dell’articolo 73 del TUIR, formatisi dall’esercizio successivo a quello in corso al 31 dicembre 2017 sono assoggettati a ritenuta a titolo d’imposta pari al 26%.

In deroga a quanto descritto nel capoverso precedente alle distribuzioni di utili derivanti da partecipazioni qualificate in società ed enti soggetti all’IRES formatesi con utili prodotti fino all’esercizio in corso al 31 dicembre 2017, deliberate dal 1° gennaio 2018 al 31 dicembre 2022, continuano ad applicarsi le disposizioni di cui al d.m. 26 maggio 2017 (art. 1, comma 1006, della citata legge). Quindi i predetti utili concorrono alla formazione del reddito complessivo nella misura del 58,14 per cento del loro ammontare.

Si precisa che solo i contribuenti che detengono partecipazioni di natura qualificata ovvero partecipazioni di natura non qualificata in società residenti in paesi o territori a fiscalità privilegiata, i cui titoli non sono negoziati in mercati regolamentati, dovranno esporre nella dichiarazione dei redditi (730 o REDDITI) i proventi percepiti indicati nella prevista certificazione degli utili o desumibili da altra documentazione rilasciata dalle società emittenti, italiane o estere, o dai soggetti intermediari.

Non devono essere dichiarati i redditi di capitale esenti, soggetti a ritenuta alla fonte a titolo d’imposta oppure ad imposta sostitutiva.

I redditi prodotti all’estero, percepiti direttamente dal contribuente senza l’intervento di intermediari residenti ovvero quando l’intervento degli intermediari non ha comportato l’applicazione della ritenuta alla fonte, devono essere indicati in questo quadro se il contribuente non si avvale del regime di imposizione sostitutiva compilando il quadro RM.

Nel primo rigo devono essere indicati gli utili, anche in natura, compresi gli acconti, distribuiti dalle società di capitali e dagli enti, commerciali e non commerciali, aventi in Italia la sede legale o amministrativa o l’oggetto principale dell’attività. Sono assimilati alle azioni i titoli partecipativi e gli strumenti finanziari emessi da soggetti non residenti che presentano le seguenti caratteristiche:

- la relativa remunerazione deve essere costituita esclusivamente da utili, ossia essere rappresentativa di una partecipazione ai risultati economici della società emittente (di società appartenenti allo stesso gruppo o dell’affare in relazione al quale gli strumenti finanziari sono stati emessi);

- tale remunerazione deve essere totalmente indeducibile dal reddito della società emittente secondo le regole proprie vigenti nel Paese estero di residenza.

Devono essere, inoltre, incluse le somme percepite, in aggiunta ai dividendi, in forza di alcune convenzioni bilaterali contro le doppie imposizioni.

Costituiscono utili anche le somme o il valore normale dei beni ricevuti dai soci in caso di recesso, di riduzione del capitale esuberante o di liquidazione anche concorsuale di società ed enti, per la parte che eccede il prezzo pagato per l’acquisto o la sottoscrizione delle azioni o quote annullate, diminuito delle somme o del valore normale dei beni ricevuti a titolo di ripartizione delle riserve e altri fondi di cui all’art. 47, comma 5, del TUIR (riserve o altri fondi costituiti con sovrapprezzi di emissione, con interessi di conguaglio versati dai sottoscrittori di nuove azioni o quote, o con versamenti dei soci a fondo perduto o in conto capitale e con saldi di rivalutazione monetaria esenti da imposta, anche se tali riserve sono state imputate a capitale).

Nella sezione, devono essere indicati anche gli utili da partecipazione di natura non qualificata relativi a società residenti in Paesi o territori a fiscalità privilegiata i cui titoli non sono negoziati in mercati regolamentati e i proventi di natura non qualificata derivanti dagli strumenti finanziari emessi dalle predette società.

In tal caso, gli utili e i proventi equiparati concorrono alla formazione del reddito imponibile per la loro totalità e la ritenuta applicata su tali redditi è a titolo d’acconto. Rimane ferma la possibilità di applicare la predetta ritenuta a titolo d’imposta qualora il percettore abbia esperito con esito positivo la procedura di interpello prevista per tale fattispecie.

Invece, sugli utili e proventi equiparati provenienti da partecipazioni non qualificate in società residenti in paesi o territori a fiscalità privilegiata, i cui titoli sono negoziati in mercati regolamentati continua ad essere applicabile la ritenuta a titolo di imposta.

Gli utili prodotti a partire dall’esercizio successivo a quello in corso al 31 dicembre 2017 derivanti da partecipazioni di natura qualificata, in società residenti in Paesi o territori a fiscalità privilegiata e i proventi equiparati derivanti dagli strumenti finanziari emessi dalle predette società non concorrono alla formazione del reddito imponibile e la ritenuta applicata è a titolo d’imposta, qualora il percettore abbia esperito con esito positivo la procedura di interpello prevista per tale fattispecie.

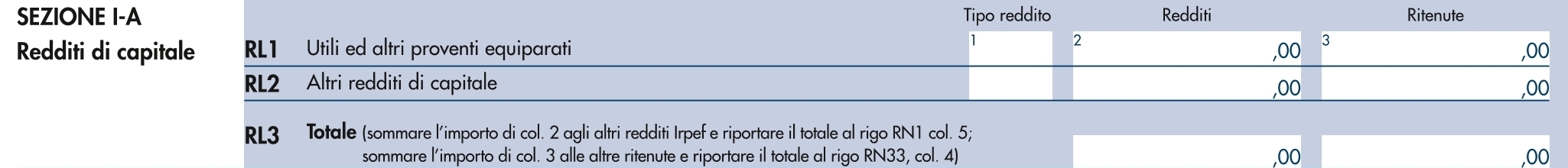

Nel rigo RL1, indicare gli utili e gli altri proventi equiparati in qualunque forma corrisposti da società di capitali o enti commerciali, residenti e non residenti, riportati nell’apposita certificazione. Tra gli utili ed i proventi da indicare nel presente rigo devono essere ricompresi anche quelli derivanti da contratti di associazione in partecipazione, o dai contratti di cointeressenza, il cui apporto sia costituito da capitale o da capitale e da opere e servizi nonché quelli conseguiti in caso di recesso, di riduzione del capitale esuberante o di liquidazione anche concorsuale di società ed enti. In particolare indicare:

- nella colonna 1:

- il codice 1, in caso di utili e di altri proventi equiparati di natura qualificata corrisposti da imprese residenti in Italia ovvero residenti in Stati aventi un regime fiscale non privilegiato formatisi con utili prodotti fino all’esercizio in corso al 31 dicembre 2007;

- il codice 2, in caso di utili e di altri proventi equiparati di natura qualificata provenienti da imprese residenti o domiciliate in Stati o Territori che hanno un regime fiscale privilegiato. Si considerano provenienti da società residenti in Stati o territori a regime privilegiato gli utili relativi al possesso di partecipazioni dirette in tali società o di partecipazioni di controllo anche di fatto, diretto o indiretto, in altre società residenti all’estero che conseguono utili dalla partecipazione in società residenti in Stati o territori a regime privilegiato e nei limiti di tali utili (art. 47, comma 4, del TUIR, come modificato dall’art. 3, comma 1, a), del d.lgs. 14 settembre 2015, n. 147). Gli utili e gli altri proventi equiparati prodotti a partire dall’esercizio successivo a quello in corso al 31 dicembre 2017, per i quali è stato rilasciato parere favorevole dall’Agenzia delle Entrate a seguito di interpello (proposto in base all’art. 167, comma 5, lett. b), del TUIR), devono, invece, essere indicati nella sezione V del quadro RM;

- il codice 3, in caso di utili e di altri proventi equiparati corrisposti da imprese residenti o domiciliate in Stati o territori aventi un regime fiscale privilegiato provenienti da partecipazioni non qualificate i cui titoli non sono negoziati in mercati regolamentati. Si ricorda che in caso di utili e di altri proventi che andrebbero indicati con il codice 3, ma per i quali è stato rilasciato parere favorevole dall’Agenzia delle Entrate a seguito di interpello proposto ai sensi dell’art. 167, comma 5, lett. b), del TUIR, tali importi dovranno essere indicati nella sezione V del quadro RM;

- il codice 4, in caso di utili e di altri proventi che andrebbero indicati con il codice 2, ma per i quali è stato rilasciato parere favorevole dall’Agenzia delle Entrate a seguito di interpello proposto ai sensi dell’art. 167, comma 5, b), del TUIR, formatisi con utili prodotti fino all’esercizio in corso al 31 dicembre 2007;

- il codice 5, in caso di utili e di altri proventi equiparati corrisposti da imprese residenti in Italia ovvero residenti in Stati aventi un regime fiscale non privilegiato formatisi con utili prodotti a partire dall’esercizio successivo a quello in corso al 31 dicembre 2007 e fino all’esercizio in corso al 31 dicembre 2016;

- il codice 6, in caso di utili e di altri proventi che andrebbero indicati con il codice 2, ma per i quali è stato rilasciato parere favorevole dall’Agenzia delle Entrate a seguito di interpello proposto ai sensi dell’art. 167, comma 5 del TUIR, prodotti a partire dall’esercizio successivo a quello in corso al 31 dicembre 2007 e fino all’esercizio in corso al 31 dicembre 2016;

- il codice 7, in caso di utili e di altri proventi, che andrebbero indicati con il codice 2, per i quali il contribuente intenda far valere la sussistenza delle condizioni indicate nella lettera c) del comma 1 dell’art. 87 del TUIR qualora non abbia presentato l’istanza di interpello prevista dalla lettera b) del comma 5 dell’art. 167 del TUIR ovvero, avendola presentata, non abbia ricevuto risposta favorevole, formatisi con utili prodotti fino all’esercizio in corso al 31 dicembre 2007;

- il codice 8, in caso di utili e di altri proventi, che andrebbero indicati con il codice 2, per i quali il contribuente intenda far valere la sussistenza delle condizioni indicate nella lettera c) del comma 1 dell’art. 87 del TUIR qualora non abbia presentato l’istanza di interpello prevista dalla lettera b) del comma 5 dell’art, 167 del TUIR ovvero, avendola presentata, non abbia ricevuto risposta favorevole, formatisi con utili prodotti a partire dall’esercizio successivo a quello in corso al 31 dicembre 2007 e fino all’esercizio in corso al 31 dicembre 2016;

- il codice 9, in caso di utili e di altri proventi equiparati corrisposti da imprese residenti in Italia ovvero residenti in Stati aventi un regime fiscale non privilegiato, formatisi con utili prodotti a partire dall’esercizio successivo a quello in corso al 31 dicembre 2016 e fino all’esercizio in corso al 31 dicembre 2017;

- il codice 10, in caso di utili e di altri proventi che andrebbero indicati con il codice 2, ma per i quali è stato rilasciato parere favorevole dall’Agenzia delle entrate a seguito di interpello proposto ai sensi dell’art. 167, comma 5, lett. b) del TUIR, formatisi con utili prodotti a partire dall’esercizio successivo a quello in corso al 31 dicembre 2016 e fino all’esercizio in corso al 31 dicembre 2017;

- il codice 11, in caso di utili e di altri proventi, che andrebbero indicati con il codice 2, per i quali il contribuente intenda far valere la sussistenza delle condizioni indicate nella lettera c) del comma 1 dell’art. 87 del TUIR qualora non abbia presentato l’istanza di interpello prevista dalla lettera b) del comma 5 dell’art, 167 del TUIR ovvero, avendola presentata, non abbia ricevuto risposta favorevole, formatisi con utili prodotti a partire dall’esercizio successivo a quello in corso al 31 dicembre 2016 e fino all’esercizio in corso al 31 dicembre 2017;

- nella colonna 2:

- il 40% della somma degli utili e degli altri proventi equiparati corrisposti nell’anno 2018 desumibili dalla relativa certificazione, qualora sia stato indicato nella colonna 1 il codice 1 o 4 o 7;

- il 49,72% della somma degli utili e degli altri proventi equiparati corrisposti nell’anno 2018 desumibili dalla relativa certificazione qualora sia stato indicato nella colonna 1 il codice 5 o 6 o 8;

- il 58,14% della somma degli utili e degli altri proventi equiparati corrisposti nell’anno 2018 desumibili dalla relativa certificazione qualora sia stato indicato nella colonna 1 il codice 9 o 10 o 11;

- il 100% della somma degli utili e degli altri proventi equiparati corrisposti nell’anno 2018 da imprese residenti o domiciliate in Stati o Territori aventi un regime fiscale privilegiato, desumibili dalla relativa certificazione, qualora sia stato indicato nella colonna 1 il codice 2 o 3.

- nella colonna 3 l’importo complessivo delle ritenute d’acconto subite, rilevabile dal punto 41 della certificazione.

Si precisa, al fine della compilazione del rigo RL1, che nel caso in cui al percipiente siano state rilasciate più certificazioni contenenti utili e/o proventi aventi la medesima codifica, si deve compilare un solo rigo, riportando a colonna 2 la somma dei singoli importi relativi agli utili e agli altri proventi equiparati e a colonna 3 la somma delle ritenute. Se sono stati percepiti utili e/o proventi per i quali è necessario indicare diversi codici occorrerà compilare distinti moduli.

Nel rigo RL2, vanno riportati gli altri redditi di capitale, percepiti nel 2018 al lordo delle eventuali ritenute a titolo di acconto. In particolare indicare:

- nella colonna 1:

- il codice 1 in caso di interessi e di altri proventi derivanti da capitali dati a mutuo e da altri contratti (depositi e conti correnti diversi da quelli bancari e postali) compresa la differenza tra la somma percepita alla scadenza e quella data a mutuo o in deposito ovvero in conto Al riguardo, si precisa che tali interessi si presumono percepiti, salvo prova contraria, alle scadenze e nella misura pattuita e che, nel caso in cui le scadenze non risultano stabilite per iscritto, gli interessi si presumono percepiti per l’ammontare maturato nel periodo d’imposta. Se la misura degli interessi non è determinata per iscritto, gli interessi devono essere calcolati al saggio legale;

- il codice 2 in caso di rendite perpetue dovute a titolo di corrispettivo per il trasferimento di un immobile o per la cessione di un capitale, oppure imposte quali oneri al donatario (art. 1861 c.c.) e di prestazioni annue perpetue a qualsiasi titolo dovute, anche se disposte per testamento (art. 1869 c.);

- il codice 3 in caso di compensi percepiti per la prestazione di garanzie personali (fideiussioni) o reali (pegni o ipoteche) assunte in favore di terzi;

- il codice 4 in caso di proventi derivanti da organismi d’investimento collettivo in valori mobiliari di diritto estero non conformi alla direttiva comunitaria 2009/65/CE, diversi da quelli il cui gestore sia assoggettato a forme di vigilanza nei Paesi esteri nel quale è istituito, istituiti negli Stati membri dell’Unione europea e negli Stati aderenti all’Accordo sullo Spazio economico europeo che sono inclusi nella lista di cui al decreto ministeriale 4 settembre 1996 e successive modificazioni ed integrazioni. Va utilizzato il codice 4 anche in caso di proventi derivanti da organismi d’investimento collettivo in valori mobiliari di diritto estero istituiti in paesi diversi da quelli appena citati;

- il codice 5 in caso di altri interessi, esclusi quelli aventi natura compensativa, diversi da quelli sopra indicati ed ogni altro provento in misura definita derivante dall’impiego di capitale, nonché degli altri proventi derivanti da altri rapporti aventi per oggetto l’impiego del capitale esclusi i rapporti attraverso cui possono essere realizzati differenziali positivi e negativi in dipendenza di un evento incerto, nonché dei proventi derivanti da operazioni di riporto e pronti contro termine su titoli che concorrono a formare il reddito complessivo del contribuente, ovvero dei proventi derivanti dal mutuo di titoli garantito che concorrono a formare il reddito complessivo del contribuente. Con questo codice vanno, altresì, indicati gli interessi di mora e per dilazione di pagamento relativi a redditi di capitale;

- il codice 6 in caso di proventi conseguiti in sostituzione dei redditi di capitale, anche per effetto della cessione dei relativi crediti, e delle indennità conseguite, anche in forma assicurativa, a titolo di risarcimento di danni consistenti nella perdita dei redditi stessi;

- il codice 7 in caso di utili derivanti da contratti di associazione in partecipazione e cointeressenza di cui all’art. 44, c. 1 lett. f), del TUIR se dedotti dall’associante in base alle norme del TUIR vigenti anteriormente alla riforma dell’imposizione sul reddito delle società di cui al D.Lgs. n. 344 del

- il codice 8 in caso di redditi derivanti dalla partecipazione a fondi immobiliari anche di diritto estero (art. 13 del d.lgs. 4 marzo 2014, n. 44) imputati per trasparenza ai partecipanti ai sensi dell’art. 32, comma 3-bis, del decreto legge 31 maggio 2010 n. 78, e dalla partecipazione a società di investimento a capitale fisso (SICAF) che investono in beni immobili nelle misure indicate dalle disposizioni civilistiche (art. 9 del d.lgs. 4 marzo 2014, n. 44), qualora i partecipanti possiedano quote di partecipazione in misura superiore al 5 per cento del patrimonio del fondo o della società al termine del periodo d’imposta o, se inferiore, al termine del periodo di gestione del fondo.

Ai fini della verifica della predetta percentuale si tiene conto delle partecipazioni detenute direttamente o indirettamente, per il tramite di società controllate, di società fiduciarie o per interposta persona. I redditi conseguiti dal fondo o della società sono imputati al partecipante in proporzione alla quota di partecipazione da questi detenuta e concorrono alla formazione del suo reddito complessivo, ancorché non percepiti. Detti redditi sono determinati escludendo dal risultato della gestione conseguito dal fondo i proventi e gli oneri da valutazione. L’eventuale risultato negativo è irrilevante e, in tal caso, la colonna 2 non deve essere compilata.

Si ricorda che i redditi compresi nelle somme o nel valore normale dei beni attribuiti alla scadenza dei contratti e dei titoli di cui ai codici 1, 4 e 7 se il periodo di durata dei contratti o dei titoli è inferiore a cinque anni devono essere dichiarati nel presente quadro; qualora invece il periodo di durata sia superiore a cinque anni, i predetti redditi devono essere dichiarati nel quadro RM (ed assoggettati a tassazione separata salvo opzione per la tassazione ordinaria);

- nella colonna 2 l’importo relativo alla tipologia di reddito indicato;

- nella colonna 3 l’importo complessivo delle ritenute d’acconto subite.

Se sono stati percepiti proventi per i quali è necessario indicare diversi codici occorrerà compilare distinti moduli.

Nel rigo RL3, va indicata nelle rispettive colonne, la somma degli importi esposti nei righi da RL1 a RL2. L’importo indicato al rigo RL3, colonna 2, sommato agli altri redditi Irpef, deve essere riportato nel rigo RN1, colonna 5, del quadro RN. L’importo indicato al rigo RL3, colonna 3, deve essere sommato alle altre ritenute e riportato nel rigo RN33 , colonna 4, del quadro RN.