Nell’esaminare i Quadri della Dichiarazione dei Redditi 2019, Persone Fisiche, escluderemo i casi che fanno riferimento Stati a fiscalità privilegiata.

Un distinguo deve farsi in base alla individuazione delle fattispecie che fanno riferimento alla definizione di partecipazione qualificata.

Ai sensi dell’art. 67 del T.U.I.R., per partecipazione qualificata si intende una partecipazione societaria che presenti i seguenti requisiti:

- Società quotata in mercati regolamentati italiani o esteri

- possesso superiore al 2% dei diritti di voto in Assemblea ordinaria;

- oppure possesso superiore al 5% del capitale sociale.

- Società non quotata in mercati regolamentati

- possesso superiore al 20% dei diritti di voto in Assemblea ordinaria;

- oppure possesso superiore al 25% del capitale sociale o patrimonio

Distribuzioni di utili derivanti da:

- da partecipazioni qualificate prodotti fino all’esercizio in corso al 31 dicembre 2017, deliberate dal 1° gennaio 2018 al 31 dicembre 2022

- formatesi con utili prodotti dall’esercizio successivo a quello in corso al 31 dicembre 2017, per cui il contribuente ha optato per la Tassazione Ordinaria

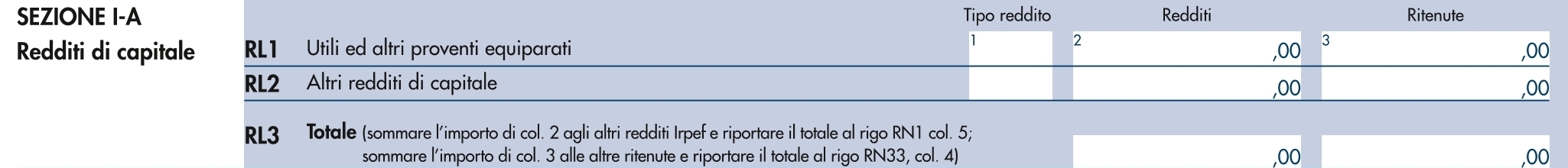

Sez. I del Quadro RL – Utili che concorrono a formare il reddito complessivo del contribuente e che, quindi, confluiranno nel quadro RN in una percentuale variabile, in dipendenza della tipologia di utile.

La prima sezione del quadro RL deve essere utilizzata per la dichiarazione degli utili che concorrono a formare il reddito complessivo del contribuente, distribuiti da società ed enti esteri di ogni tipo percepiti nel 2018, senza avere riguardo al momento in cui è sorto il diritto a percepirli.

L’ art.1, commi da 1003 a 1006, della legge 27 dicembre 2017, n. 205, ha modificato il trattamento fiscale dei redditi di capitale provenienti dalle partecipazioni di natura qualificata percepiti dalle persone fisiche, prevedendo per essi la tassazione nella misura del 26%.

Pertanto, dal 1° gennaio 2018, gli utili e gli altri proventi di natura qualificata percepiti dalle persone fisiche residenti derivanti dalla partecipazione al capitale di società ed enti indicati nelle lettere a) e b) del comma 1 dell’articolo 73 del TUIR, formatisi dall’esercizio successivo a quello in corso al 31 dicembre 2017 sono assoggettati a ritenuta a titolo d’imposta pari al 26%.

In deroga a quanto su detto, alle distribuzioni di utili derivanti da partecipazioni qualificate in società ed enti soggetti all’IRES formatesi con utili prodotti fino all’esercizio in corso al 31 dicembre 2017, deliberate dal 1° gennaio 2018 al 31 dicembre 2022, continuano ad applicarsi le disposizioni di cui al d.m. 26 maggio 2017 (art. 1, comma 1006, della legge 27 dicembre 2017, n. 205). Quindi i predetti utili concorrono alla formazione del reddito complessivo.

Solo i contribuenti che detengono partecipazioni di natura qualificata i cui titoli non sono negoziati in mercati regolamentati, dovranno esporre nella dichiarazione dei redditi i proventi percepiti indicati nella prevista certificazione degli utili o desumibili da altra documentazione rilasciata dalle società emittenti o dai soggetti intermediari.

I redditi prodotti all’estero, percepiti direttamente dal contribuente senza l’intervento di intermediari residenti, ovvero quando l’intervento degli intermediari non ha comportato l’applicazione della ritenuta alla fonte, devono essere indicati nel Quadro RL se il contribuente non si avvale del regime di imposizione sostitutiva compilando il quadro RM.

Nel rigo RL1,vanno indicati gli utili corrisposti da società di capitali o enti commerciali non residenti, riportati nell’apposita certificazione. In particolare si dovrà indicare:

- nella colonna 1 della Sez. I del Quadro RL:

- il codice 1, in caso di utili di natura qualificata corrisposti da imprese in Stati aventi un regime fiscale non privilegiato formatisi con utili prodotti fino all’esercizio in corso al 31 dicembre 2007, in questo caso in colonna 2 verrà riportato il 40% della somma degli utili corrisposti nell’anno 2018;

- il codice 5, in caso di utili corrisposti da imprese residenti in Stati aventi un regime fiscale non privilegiato formatisi con utili prodotti a partire dall’esercizio successivo a quello in corso al 31 dicembre 2007 e fino all’esercizio in corso al 31 dicembre 2016, in questo caso in colonna 2 verrà riportato il 49,72% della somma degli utili corrisposti nell’anno 2018;

- il codice 9, in caso di utili corrisposti da imprese residenti in Stati aventi un regime fiscale non privilegiato, formatisi con utili prodotti a partire dall’esercizio successivo a quello in corso al 31 dicembre 2016 e fino all’esercizio in corso al 31 dicembre 2017, in questo caso in colonna 2 verrà riportato il 58,14% della somma degli utili corrisposti nell’anno 2018;

- nella colonna 3 l’importo complessivo delle ritenute d’acconto subite.

Utili derivanti da:

- partecipazioni non qualificate

- di natura qualificata, formatisi con utili prodotti dall’esercizio successivo a quello in corso al 31 dicembre 2017, per cui il contribuente non ha optato per la Tassazione Ordinaria

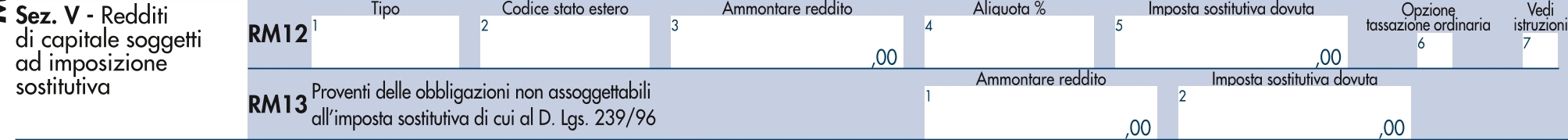

Nella Sez. V del Quadro RM vanno indicati gli Utili soggetti ad Imposta Sostitutiva pari al 26% , diversi da quelli che concorrono a formare il reddito complessivo del contribuente (che vanno dichiarati nel quadro RL, sez. I), tra cui i redditi di capitale di fonte estera, percepiti direttamente dal contribuente senza l’intervento di intermediari residenti.

Gli utili di fonte estera derivanti da partecipazioni non qualificate, non possono essere assoggettati a tassazione ordinaria.

Dal 1 gennaio 2018, anche gli utili di fonte estera derivanti da partecipazioni di natura qualificata, formatisi con utili prodotti dall’esercizio successivo a quello in corso al 31 dicembre 2017, sono assoggettati a tassazione come le partecipazioni non qualificate, pertanto, non devono più essere assoggettati a tassazione ordinaria.

Gli utili di natura qualificata derivanti dalla partecipazione al capitale di società ed enti esteri di ogni tipo, formatisi con utili prodotti fino all’esercizio in corso al 31 dicembre 2017, deliberati dal 1 gennaio 2018 al 31 dicembre 2022, continuano ad essere indicati nel quadro RL, Sezione I.

Riportiamo un estratto dall’Appendice al Fascicolo 2 delle Istruzioni alla Dichiarazione dei Redditi 2019 – Persone Fisiche – Redditi di capitale di fonte estera soggetti ad imposizione sostitutiva

“Con questa denominazione viene fatto riferimento ad una serie di redditi di capitale per i quali il legislatore ha disposto, in linea generale, l’esclusione dal concorso alla formazione del reddito complessivo soggetto all’Irpef in quanto trattasi di redditi che, se conseguiti in Italia per il tramite di un soggetto al quale viene attribuita la veste di sostituto d’imposta, sarebbero stati assoggettati ad una ritenuta alla fonte a titolo d’imposta.

Tali redditi vengono assoggettati ad un’imposizione sostituiva nella misura della ritenuta o in taluni casi specificatamente individuati dell’imposta sostitutiva applicata in Italia sui redditi della stessa natura (art. 18 del TUIR). Solitamente per tali categorie di redditi è prevista la facoltà per il contribuente di optare per la tassazione ordinaria. Fra i redditi di fonte estera si devono quindi ricomprendere le seguenti tipologie:

……………

H – utili di fonte estera derivanti da partecipazioni di cui alla lettera c- bis) dell’art. 67 del Tuir assoggettati a ritenuta a titolo d’imposta del 26 per cento. La predetta ritenuta, a titolo definitivo, viene applicata anche ai proventi di fonte estera derivanti da contratti di associazione in partecipazione e cointeressenza, con un apporto diverso da opere e servizi. Per tale categoria di redditi non è possibile esercitare l’opzione per la tassazione ordinaria;

……………”

Il contribuente, solo per gli Utili derivanti da partecipazioni qualificate, ha la facoltà di non avvalersi del regime di imposizione sostitutiva assoggettando questi a Tassazione Ordinaria (in questo caso compilerà il quadro RL Sez. I). In tal caso avrà diritto al credito d’imposta per le imposte pagate all’estero e dovrà compilare il Quadro CE.

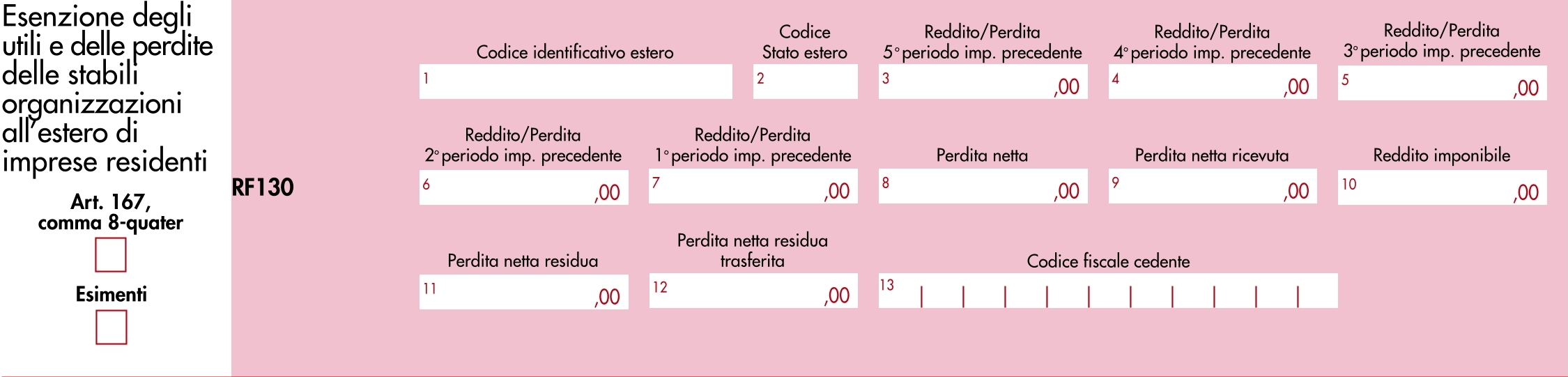

Credito d’imposta per le imposte pagate all’estero – Quadro CE.

Il quadro CE è riservato ai contribuenti che hanno prodotto all’estero redditi per i quali si è resa definitiva l’imposta ivi pagata al fine di determinare il credito spettante ai sensi dell’art. 165 del TUIR.

Le imposte da indicare sono quelle divenute definitive entro il termine di presentazione della dichiarazione, oppure, nel caso di opzione di cui al comma 5 dell’ art. 165 del TUIR, entro il termine di presentazione della dichiarazione dei redditi relativa al periodo d’imposta successivo.

Si considerano pagate a titolo definitivo le imposte divenute irripetibili, pertanto, non vanno indicate, ad esempio, le imposte pagate in acconto o in via provvisoria e quelle per le quali è prevista la possibilità di rimborso totale o parziale.

Alcune Convenzioni bilaterali contro le doppie imposizioni contengono clausole particolari secondo le quali, se lo Stato estero ha esentato da imposta, in tutto o in parte, un determinato reddito prodotto nel proprio territorio, il soggetto residente in Italia ha comunque diritto a chiedere il credito per l’imposta estera come se questa fosse stata effettivamente pagata (imposte figurative).

Nel caso in cui il reddito prodotto all’estero abbia concorso parzialmente alla formazione del reddito complessivo in Italia, ai sensi del comma 10 dell’art. 165 del TUIR, anche l’imposta estera va ridotta in misura corrispondente.

“Art. 165 T.U.I.R.

Credito d’imposta per i redditi prodotti all’estero

1. Se alla formazione del reddito complessivo concorrono redditi prodotti all’estero, le imposte ivi pagate a titolo definitivo su tali redditi sono ammesse in detrazione dall’imposta netta dovuta fino alla concorrenza della quota d’imposta corrispondente al rapporto tra i redditi prodotti all’estero ed il reddito complessivo al netto delle perdite di precedenti periodi d’imposta ammesse in diminuzione.

2. I redditi si considerano prodotti all’estero sulla base di criteri reciproci a quelli previsti dall’articolo 23 per individuare quelli prodotti nel territorio dello Stato.

3. se concorrono redditi prodotti in piu’ Stati esteri, la detrazione si applica separatamente per ciascuno Stato.

4. La detrazione di cui al comma 1 deve essere calcolata nella dichiarazione relativa al periodo d’imposta cui appartiene il reddito prodotto all’estero al quale si riferisce l’imposta di cui allo stesso comma 1, a condizione che il pagamento a titolo definitivo avvenga prima della sua presentazione. Nel caso in cui il pagamento a titolo definitivo avvenga successivamente si applica quanto previsto dal comma 7.

5. 5. [Per i redditi d’impresa prodotti all’estero mediante stabile organizzazione o da società controllate di cui alla sezione III del capo II del Titolo II,] la detrazione di cui al comma 1 può essere calcolata dall’imposta del periodo di competenza anche se il pagamento a titolo definitivo avviene entro il termine di presentazione della dichiarazione relativa al primo periodo d’imposta successivo. L’esercizio della facoltà di cui al periodo precedente è condizionato all’indicazione, nelle dichiarazioni dei redditi, delle imposte estere detratte per le quali ancora non è avvenuto il pagamento a titolo definitivo (1).

6. 6. L’imposta estera pagata a titolo definitivo su redditi prodotti nello stesso Stato estero eccedente la quota di imposta italiana relativa ai medesimi redditi esteri, costituisce un credito d’imposta fino a concorrenza della eccedenza della quota d’imposta italiana rispetto a quella estera pagata a titolo definitivo in relazione allo stesso reddito estero, verificatasi negli esercizi precedenti fino all’ottavo. Nel caso in cui negli esercizi precedenti non si sia verificata tale eccedenza, l’eccedenza dell’imposta estera può essere riportata a nuovo fino all’ottavo esercizio successivo ed essere utilizzata quale credito d’imposta nel caso in cui si produca l’eccedenza della quota di imposta italiana rispetto a quella estera relativa allo stesso reddito di cui al primo periodo del presente comma. Le disposizioni di cui al presente comma relative al riporto in avanti e all’indietro dell’eccedenza si applicano anche ai redditi d’impresa prodotti all’estero dalle singole società partecipanti al consolidato nazionale e mondiale, anche se residenti nello stesso paese, salvo quanto previsto dall’ articolo 136 , comma 6. (2)

7. Se l’imposta dovuta in Italia per il periodo d’imposta nel quale il reddito estero ha concorso a formare l’imponibile e’ stata gia’ liquidata, si procede a nuova liquidazione tenendo conto anche dell’eventuale maggior reddito estero, e la detrazione si opera dall’imposta dovuta per il periodo d’imposta cui si riferisce la dichiarazione nella quale e’ stata richiesta. Se e’ gia’ decorso il termine per l’accertamento, la detrazione e’ limitata alla quota dell’imposta estera proporzionale all’ammontare del reddito prodotto all’estero acquisito a tassazione in Italia.

8. La detrazione non spetta in caso di omessa presentazione della dichiarazione o di omessa indicazione dei redditi prodotti all’estero nella dichiarazione presentata.

9. Per le imposte pagate all’estero dalle societa’ , associazioni e imprese di cui all’articolo 5 e dalle societa’ che hanno esercitato l’opzione di cui agli articoli 115 e 116 la detrazione spetta ai singoli soci nella proporzione ivi stabilita.

10. Nel caso in cui il reddito prodotto all’estero concorra parzialmente alla formazione del reddito complessivo, anche l’imposta estera va ridotta in misura corrispondente.

(1) Comma modificato dall’articolo 15, comma 1, lettera a), del D.Lgs.14 settembre 2015, n. 147.

(2) Comma da ultimo modificato dall’articolo 15, comma 1, lettera b), del D.Lgs.14 settembre 2015, n. 147″